本記事は、Canadian Mining Report にて Ben McGregor 氏が執筆した “Weekly Roundup” の内容を翻訳・再構成したものです。

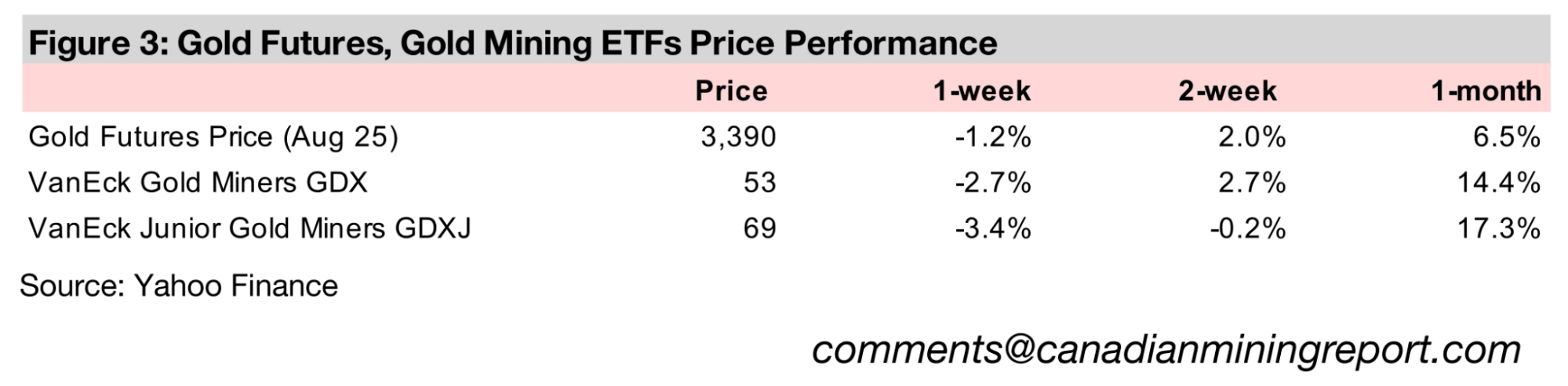

FRB(米連邦準備制度理事会)が金利を据え置いたことで、金価格は1.2%下落し、1トロイオンスあたり3390米ドルとなった。ただし、その後の週末に地政学的リスクが急騰したため、この下落は一時的な動きにとどまる可能性がある。特に、米国によるイランへの攻撃は、市場の想定よりも迅速かつ深刻であり、その影響はまだ十分に織り込まれていないと見られる。

金は、地政学的・経済的リスクの高まりをすでにある程度織り込んでいると考えられる。一方で、米ドルの上昇圧力については市場がまだ十分に反応していない可能性がある。また、供給側の要因が急速に強まったことにより、今後はエネルギーセクターが鉱業セクターをアウトパフォームする展開も現実味を帯びてきた。

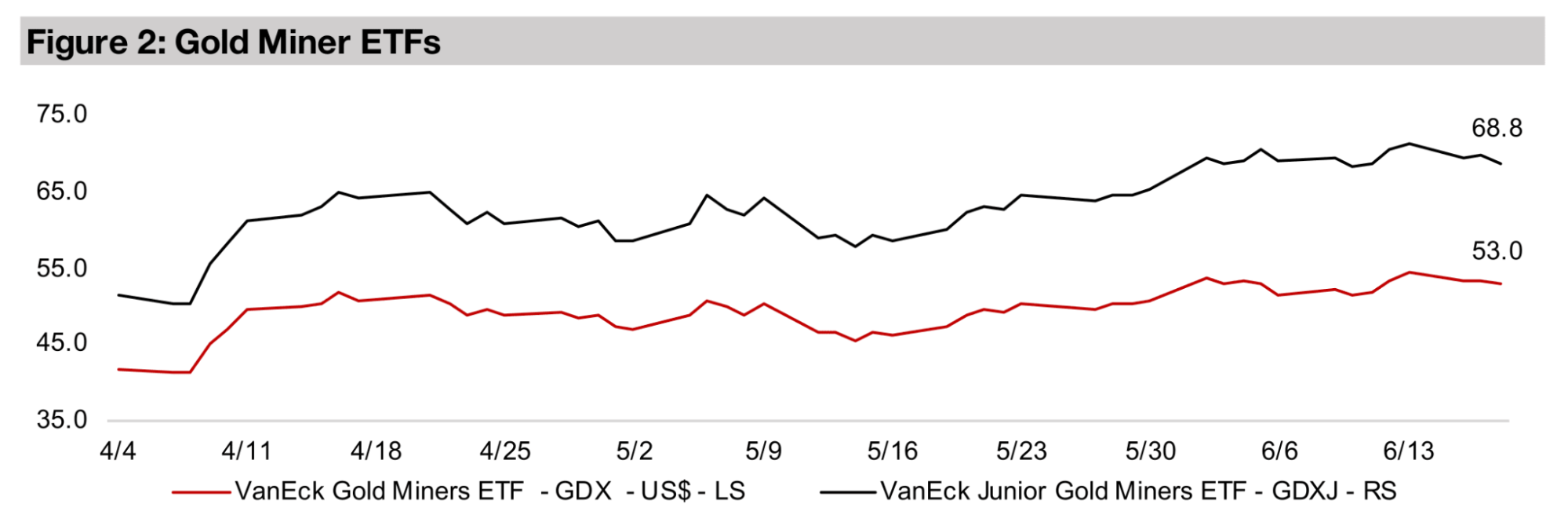

金の下落に伴い、金鉱株も下げた。GDXは2.7%安、ジュニア企業を中心とするGDXJは3.4%安となった。株式市場全体は比較的落ち着いた動きで、S&P500は0.6%安、ナスダックは0.02%安、ラッセル2000は0.2%安と小幅な下落にとどまった。

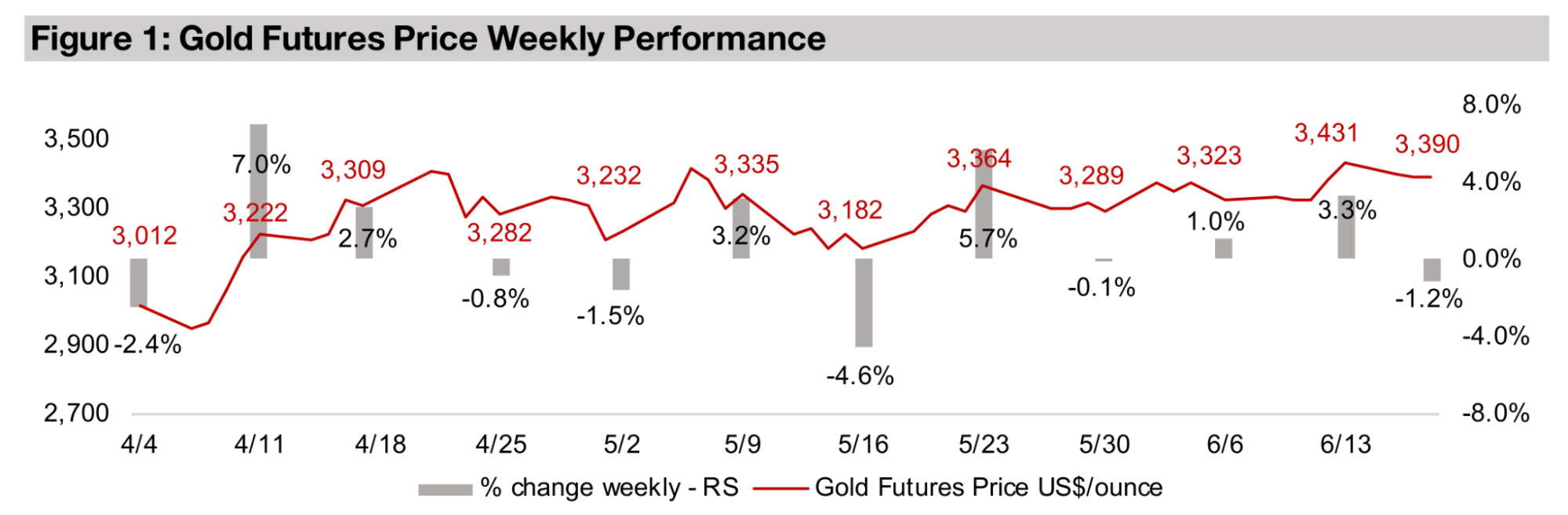

図1:金先物価格の週間パフォーマンス

図2:金鉱株ETF

図3:金先物および金鉱株ETFの価格パフォーマンス

金価格は1.2%下落し、3390米ドルとなった。これにより、過去2か月半にわたり維持されてきた3200〜3400米ドルのレンジに逆戻りした。主な要因は、FRBが政策金利を据え置いたことによる米ドルの0.7%上昇と見られる。

ただし、週の後半には米国がイランに対して直接攻撃を行い、これまでのイスラエル主導の攻撃とは一線を画す事態となった。この地政学的なリスクの激化により、金利に関する材料はかすんだ格好となった。こうした動きは、来週にかけて金、原油、株式など多くの市場に大きな変動をもたらす可能性がある。

株式市場は、S&P500が0.6%下落したものの、ナスダックは0.02%安、ラッセル2000は0.2%安とほぼ横ばいで推移した。一方で、金価格の下落を受けて金鉱株は下落し、GDXは2.7%安、GDXJは3.4%安となった。銀は0.2%高と横ばいだったが、プラチナは3.5%高、パラジウムも2.1%高と、プラチナ主導の上昇が続いている。原油価格は週末までにすでに3.5%上昇しており、これはイランによるホルムズ海峡の封鎖といった最新の地政学的材料をまだ完全に織り込んでいない段階だ。市場は原油価格が引き続き反発する可能性が高いと見ている。

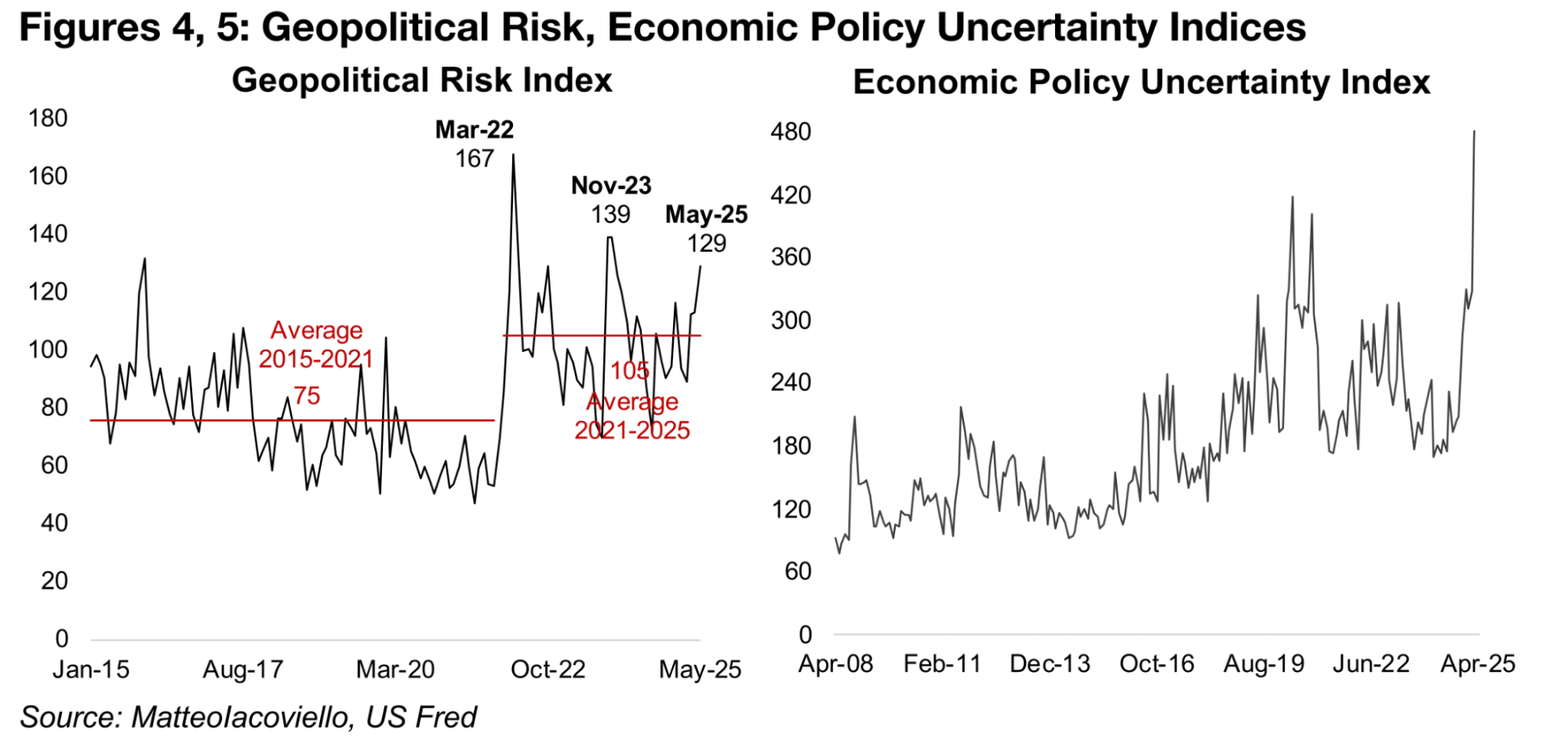

地政学的リスクは近年、金価格の主要な上昇要因となっており、現在も継続中の複数の紛争によって、1オンスあたり約500米ドル分のリスク・プレミアムが金価格に上乗せされていると見られる。今回の米国によるイランへの直接攻撃により、このプレミアムがさらに拡大する可能性がある。市場は、これほど迅速かつ深刻な動きに対して、まだ十分に対応できていないと考えられる。

イランの核関連施設が標的となったことにより、一時的に地政学的リスクが後退したと捉えられるかもしれないが、イランやその支援勢力による大規模な報復の可能性は高く、長期的に見れば中東地域での通常戦争リスクはむしろ高まったと言える。核戦争の可能性は低下したとしても、地域紛争の長期化リスクは依然として懸念材料である。

地政学リスク指数は、2025年5月時点で129に達し、すでに過去平均(105)や2015年〜2021年の平均(75)を大きく上回っている。これを上回ったのは、2023年11月の139(中東での激化時)と、ロシアのウクライナ侵攻が始まった2022年3月の167のみである(図4)。今回の米国の軍事行動を踏まえれば、6月の指数はこれらの水準を上回る可能性が高い。

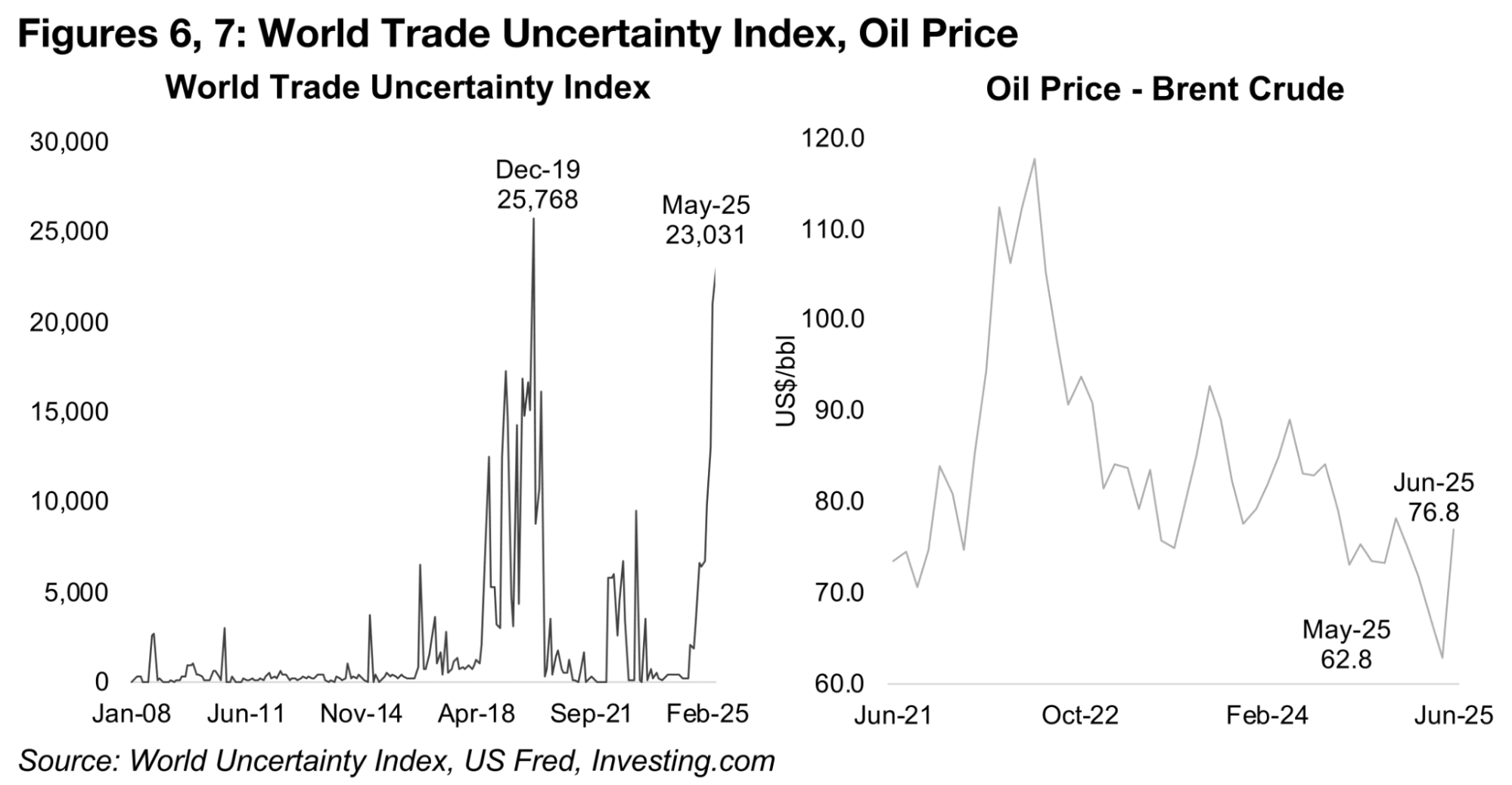

加えて、経済・貿易リスクも急上昇している。経済政策不確実性指数は過去最高となる480近くまで上昇し、2008年のリーマン・ショックや2020年のパンデミック時をも上回る水準となった(図5)。また、世界貿易不確実性指数も2025年5月に2万3031と急騰しており、2019年12月に記録された過去最高2万5678に迫る勢いである(図6)。これは、米中間の貿易摩擦の再燃や世界的な経済混乱を背景とするものだ。

図4、5:地政学的リスク、経済政策の不確実性指数

図6、7:世界貿易不確実性指数、原油価格

市場が直面している地政学・経済・貿易リスクは大方周知されているが、金がそれらをどこまで織り込んでいるかが焦点だ。中東情勢の急激な悪化は新たな材料であり、来週にかけて金価格へ短期的な押し上げ効果をもたらす可能性が高い。ただし、金はこの二か月余り3200〜3400ドルのレンジ内で推移しており、現時点では市場が概ね適正に評価しているとも読み取れる。

金と主要コモディティ(他の貴金属、原油など)の比率は今年に入り歴史的平均を大きく上回っており、金が割高気味であったことを示唆していた。したがって、金価格の調整か、他コモディティの上昇か、いずれかを通じて比率が修正される公算が大きい。

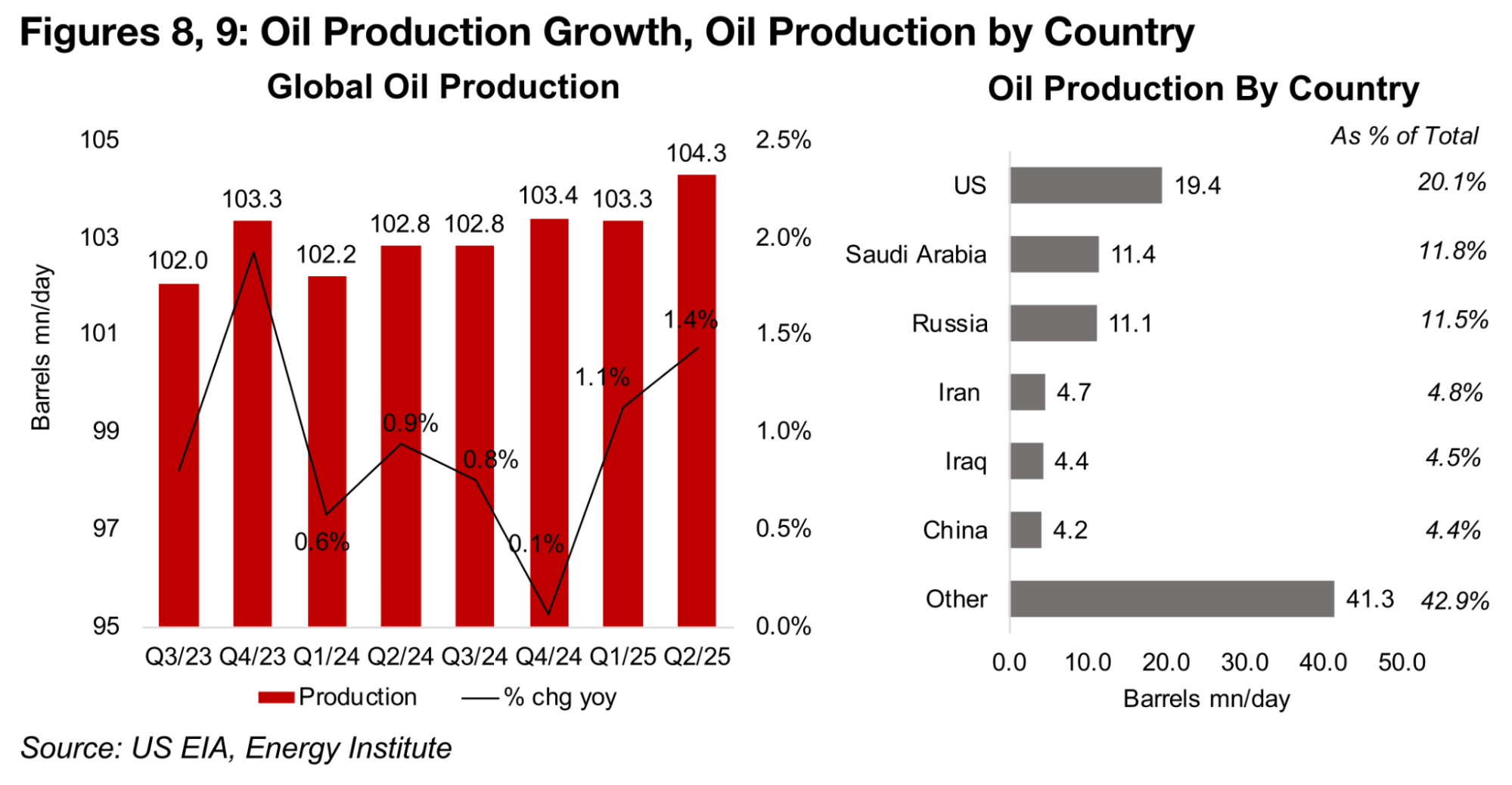

このリバランスはすでに過去1か月で始まっている。金がほぼ横ばいだった一方、商品全体が上昇し、特に金/原油比率はきわめて高い水準に達した(図7)。原油価格が2022年6月の1バレル117ドルをピークに下落してきたのに対し、金は堅調であったためである。原油側の要因を見ると、2024年通年の生産伸び率は1%を割り込んだが、2025年第1四半期に1.1%、第2四半期に1.4%と改善してきたことが背景にある。

米エネルギー情報局(EIA)は、こうした生産の増勢が2025年後半から2026年にかけても続くと予測しており、それが原油価格の重しになっている。しかし、最新の中東情勢を踏まえると、この見通しは下方修正される余地が大きい。イランは2023年時点で世界第4位(シェア4.8%)の産油国であり、供給網が混乱すれば価格圧力は強まるだろう。さらに、ホルムズ海峡封鎖リスクという物流面での制約も加わり、原油相場は上振れ方向に傾きやすい。こうした原油価格の反発は、金/原油比率の再調整を通じて金の割高感を相対的に薄める可能性がある。

図8、9:石油生産成長率、国別石油生産量

原油をはじめとする化石燃料価格は、ここ数年にわたり下落基調が続いていた。しかし、わずか1週間の間にファンダメンタルズに大きな変化が生じたことで、2025年はエネルギーセクターが素材セクター全体の中でも特に好調となり、鉱業をアウトパフォームする可能性が高まっている。実際、ある大手投資銀行はすでに原油価格が1バレルあたり110米ドルまで上昇すると予測している。

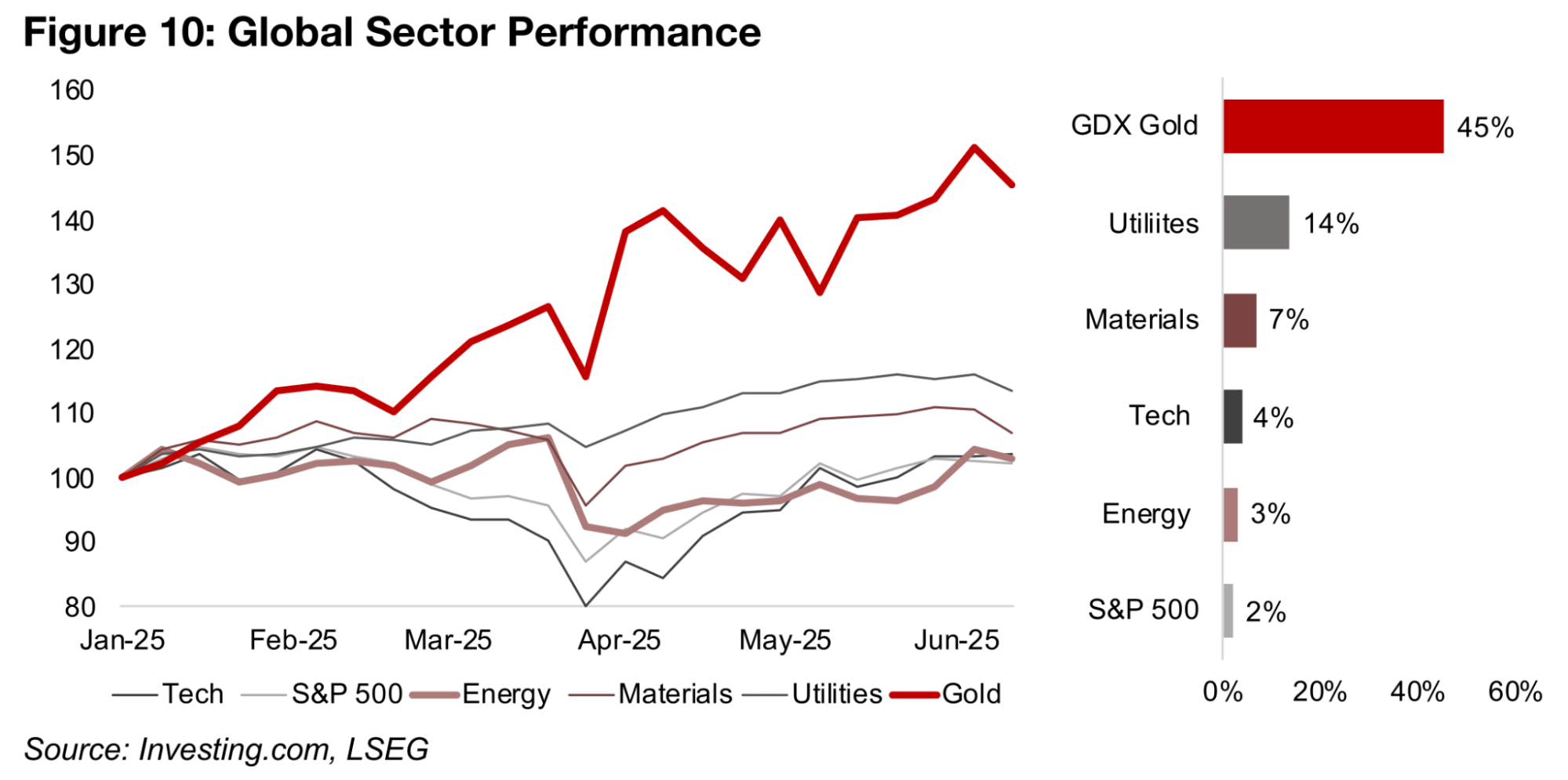

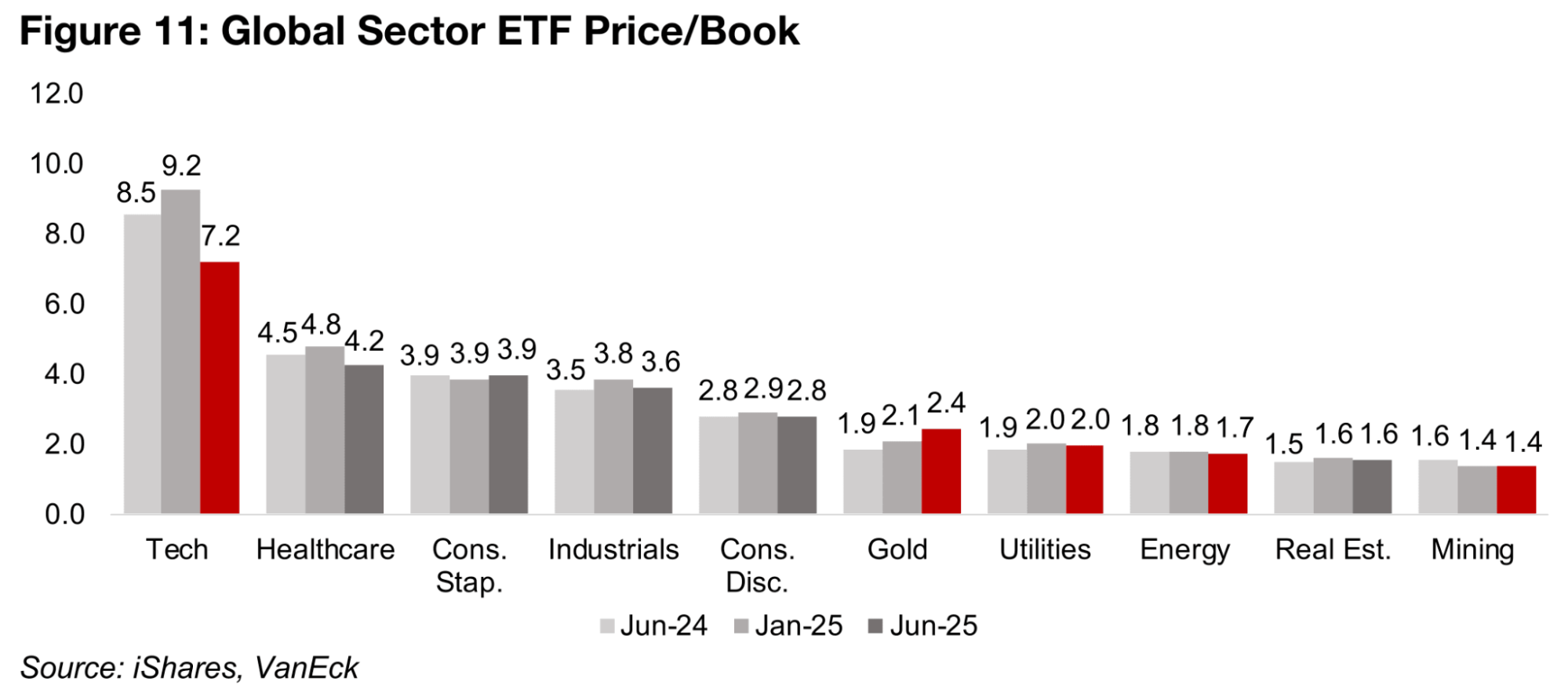

金価格は今後も底堅く推移する可能性があるが、金鉱株ETFであるGDXはすでに年初来で45%上昇しており、エネルギーを含むその他のセクター(上昇率はわずか3%)を大きく上回っている(図10)。また、GDXの株価純資産倍率(P/B)は現在2.4倍となっており、1年前の1.9倍から上昇している。これは金関連資産への投資が市場のコンセンサスになりつつあることを示しており、こうした状況はしばしば反転の兆候となることがある(図11)。

図10:グローバルセクターのパフォーマンス

図11:グローバル・セクターETF 株価純資産倍率

プラチナやパラジウムを除く貴金属価格が急騰する一方で、鉱業セクター全体は引き続き低迷している。銅とアルミニウムの価格はほぼ横ばいで推移しており、鉄鉱石を含む他の多くのベースメタルも軟調である。とりわけ、鉄鉱石価格の不調はMSCI金属・鉱業ETFに大きな影響を与えている。このETFは、鉄鉱石依存度の高い企業への比重が大きく、収益性が低下したことで株価純資産倍率(P/B)は2024年6月の1.6倍から1.4倍へと低下した。

エネルギーETFのP/Bも1.7倍と依然として比較的低く、不動産および鉱業セクターのみがこれを下回っている。このような低バリュエーションは、鉱業ETFが今後アウトパフォームする余地があることを示唆している可能性もあるが、現時点では楽観視できない。鉄鉱石の価格見通しは依然として弱く、銅や他のベースメタルも、世界経済の成長鈍化に伴う下押しリスクを抱えている。これは、現在のエネルギー価格を支える明確な供給制約のストーリーとは対照的である。

金価格にとっての潜在的なリスク要因の一つは、今年、市場が極めて悲観的に見ていた米ドルが予想外に反発する可能性である。米ドル指数は2025年1月の110から、今月初めには97.9まで下落したものの、その後98.9までやや回復している(図12)。

これは、米国が直近の会合で政策金利を4.33%に据え置いた一方で、依然として世界の主要中央銀行の中で最も高い金利水準を維持している状況下で生じている動きである。理論的には、高金利環境では他の条件が同じであれば、より高い利回りを求めて資金が米ドルに流入することが予想される。また、米ドルは過去においてリスクが高まる局面では「安全資産」としての役割を果たしてきた。

とはいえ、今回は他の条件と同じではなかった。米国主導の貿易戦争が、同国の通貨を押し下げる主因となっている。市場は、関税の大幅引き上げが米国経済の成長を抑制し、インフレを加速させ、外国人投資家にとって米国を魅力の乏しい投資先に変えると見ている。このような見通しに基づき、今年すでにドルは大きく下落しているが、多くの懸念はすでに織り込まれている可能性がある。また、関税の影響は米国に留まらず、世界経済にも波及する可能性が高い。

政策金利の動向を見ると、英国は2025年4月まで最も高い金利を維持していたが、5月には4.25%へ引き下げた(図13)。米国と英国は、他の主要国が利下げサイクルに入る中で、依然として高金利を保っている。たとえば、欧州連合(EU)は2024年5月時点の5.0%から段階的に利下げを進め、現在は2.0%にまで低下。主要中銀の中で最も高い水準から一転、最低水準の一つへと変化した。スイス国立銀行は今月ゼロ金利に引き下げられ、現在最も低い政策金利となっているが、そもそもこれまでのピークもわずか1.75%にとどまっていた。

日本は長年のデフレを経た国としては異例ながら、政策金利が0.50%に引き上げられている。中国は緩やかな利下げ傾向を維持し、2022年の3.30%から現在は3.00%まで下がっている。その他の主要国であるオーストラリアとカナダも、それぞれ3.85%、2.75%と、米国の政策金利を大きく下回っている。市場が米ドルのリスク上昇を警戒しているにもかかわらず、こうした金利差の拡大は、いずれ米国への資金還流を促す可能性がある。

米ドルの主要な代替通貨は、規模と交換性の面から見るとユーロのみである。日本円は通貨規模が米ドルやユーロに比べて小さく、人民元は資本規制が厳しく、自由な流動性に乏しい。人民元の国際利用は増加傾向にあるとはいえ、現時点では限定的である。そのため、世界の準備通貨としての安全資産という地位において、米ドルの現実的な代替はユーロしか存在しない。

ただし、現在の貿易戦争や実際の戦争が、米国以上に欧州経済へ悪影響を及ぼす可能性もある。特に、金利が米国の半分以下にとどまるユーロは、明確な優位性を持つとは言い難い。全体として、我々は米ドルが年後半にかけて反発する可能性があると見ており、これは金価格に対して下押し圧力となる可能性がある。

市場はすでに、相対的に割安に見えるプラチナ、パラジウム、銀などの代替資産に注目し始めている。こうした動きが金価格の急落を直接招くとは限らないが、金に対する市場全体の強気姿勢を踏まえると、今後も金はレンジ相場内での横ばい推移を続ける可能性がある。

図12、13:米ドル指数、中央銀行基準金利

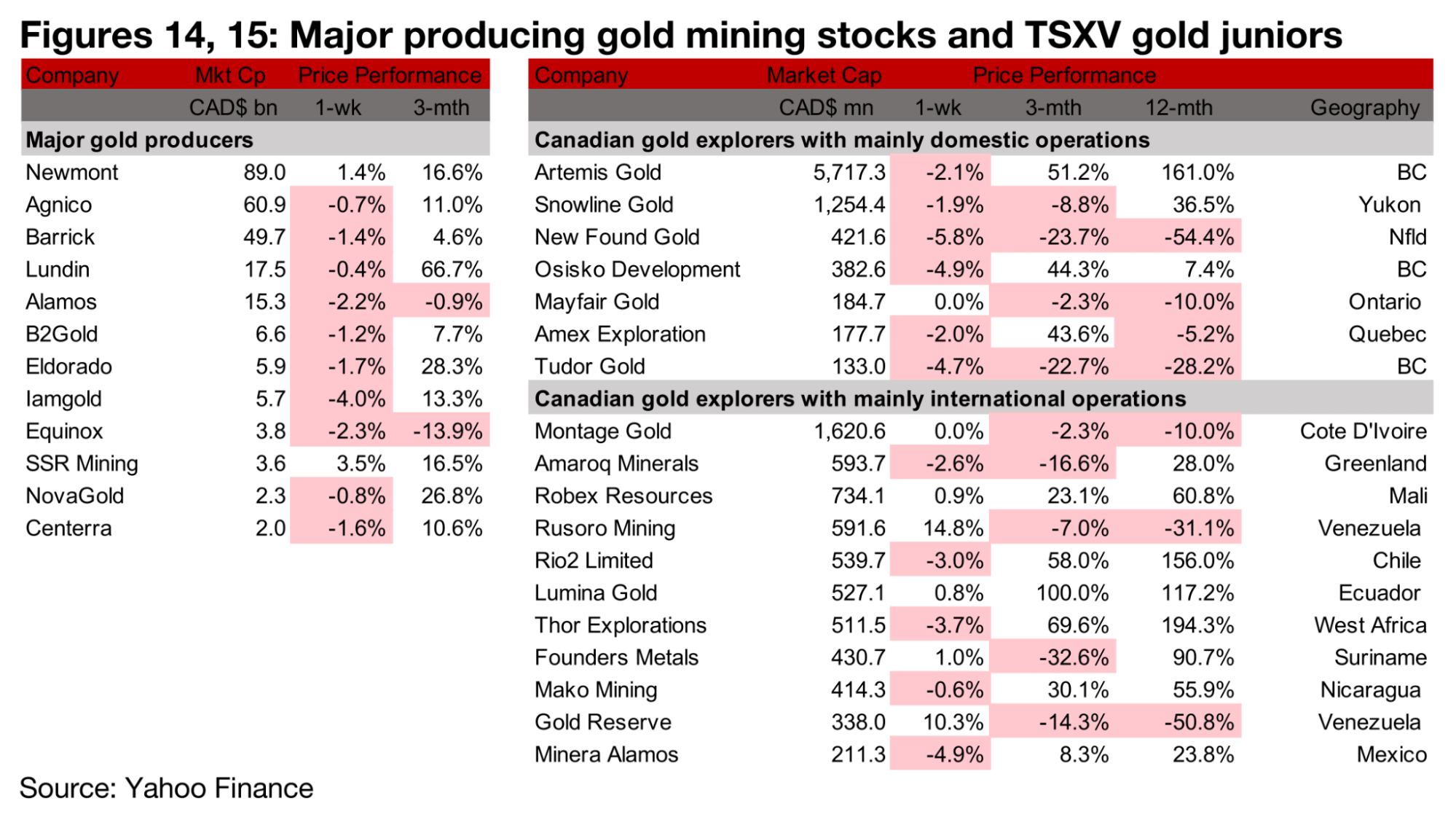

図14、15:メジャー金鉱株とTSXVのジュニア金鉱株

金価格の下落を背景に、メジャー金鉱株およびTSXVに上場する金鉱探査会社の多くが値を下げた(図14、15)。特に、主に国内で事業を展開する企業群では、アルテミス・ゴールド(Artemis Gold)が新たなCEOを含む経営陣の刷新を発表した。

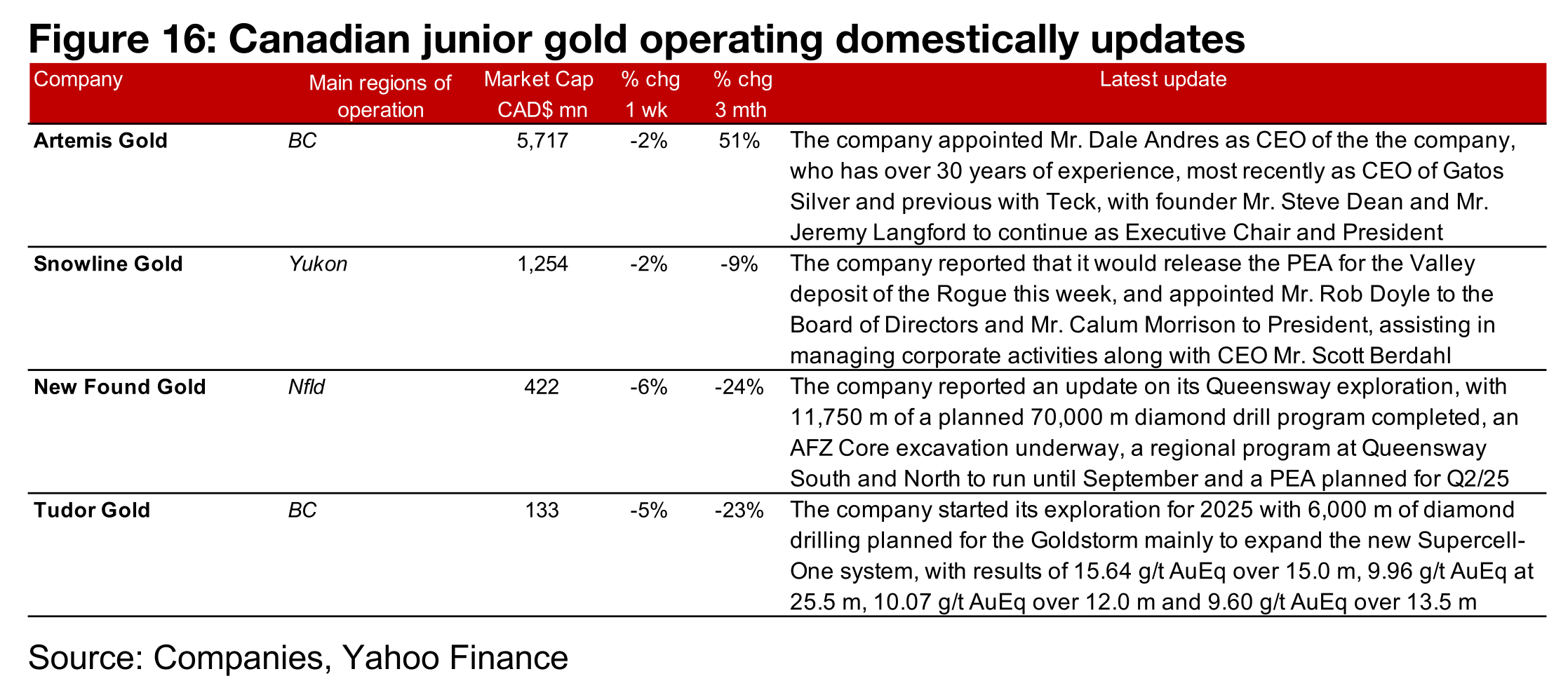

また、スノーライン・ゴールド(Snowline Gold)は、RogueプロジェクトのValley鉱床に関する予備的経済評価(PEA)を今週中に公表予定であると明らかにしている。ニューファウンド・ゴールド(New Found Gold)はクイーンズウェイ鉱床に関して、チューダー・ゴールド(Tudor Gold)はトリーティー・クリークのゴールドストーム鉱床に関する探査活動の進捗状況をそれぞれ報告した(図16)。

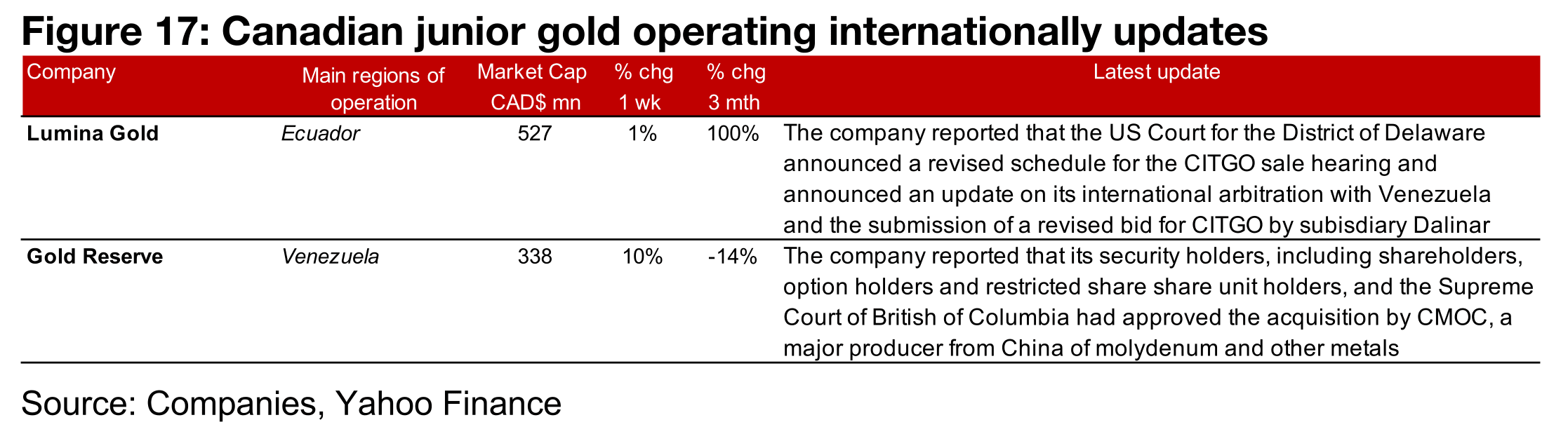

主に国際市場で事業を展開するTSXV上場の金鉱会社では、ルミナ・ゴールド(Lumina Gold)が、中国モリブデン(CMOC)による買収案件について、株主およびブリティッシュコロンビア州最高裁判所の承認を得たと発表した。また、ゴールド・リザーブ(Gold Reserve)は、CITGOの売却プロセスに関する最新情報(売却スケジュールに関する裁判所の判断を含む)に加え、ICSID(国際投資紛争解決センター)とベネズエラ政府との間で進行中の国際仲裁に関する最新状況も報告した(図17)。

図16:カナダ国内におけるジュニア金鉱会社の最新情報

図17:カナダの海外展開ジュニア金鉱会社の最新動向

【免責事項】

本書は情報提供のみを目的としており、事業計画や投資における専門家による財務・法務アドバイスの代替として使用すべきではありません。

本書に含まれる予測が特定の結果や成果につながることを保証するものではなく、記事の内容に基づいて全体的または部分的に行われた投資判断やその他の行動について、当メディアは一切の責任を負いません。

Ben McGregor 氏は、CanadianMiningReport.com において「Weekly Roundup」を執筆している分析者であり、金属・鉱業セクターに関する鋭い視点で知られている。市場トレンドを見抜く能力に長け、複雑な市場の動きを TSXV(トロント・ベンチャー取引所)のジュニア鉱山企業を中心に、簡潔かつ分かりやすい洞察へと落とし込んでいる。

毎週のレポートでは、金・銅・ウランなど幅広いテーマを扱い、データに基づく分析と投資機会を見極める視点を組み合わせて、読者に価値ある情報を提供している。ダイナミックに変動するジュニア鉱山セクターにおいて、投資家にとって重要な情報源となっている人物である。