本記事は、Canadian Mining Report にて Ben McGregor 氏が執筆した “Weekly Roundup” の内容を翻訳・再構成したものです。

金価格は-1.7%下落し1オンス当たり4118米ドルとなり、2カ月超で初の週間反落となった。他の貴金属も大幅に下落し、ベースメタルと株式市場にアンダーパフォームした。これらは今週のFRB利下げへの期待から上昇した。

金と銀は、長期にわたって続いてきた強気相場の中で、より放物線的でバランスを欠いた後期段階へ移行しつつある可能性がある。一方で、プラチナとパラジウムはここ数カ月でようやく大きく上昇し始めたばかりであり、ベースメタル(非鉄金属)はこの1年間、低調な推移が続いている。

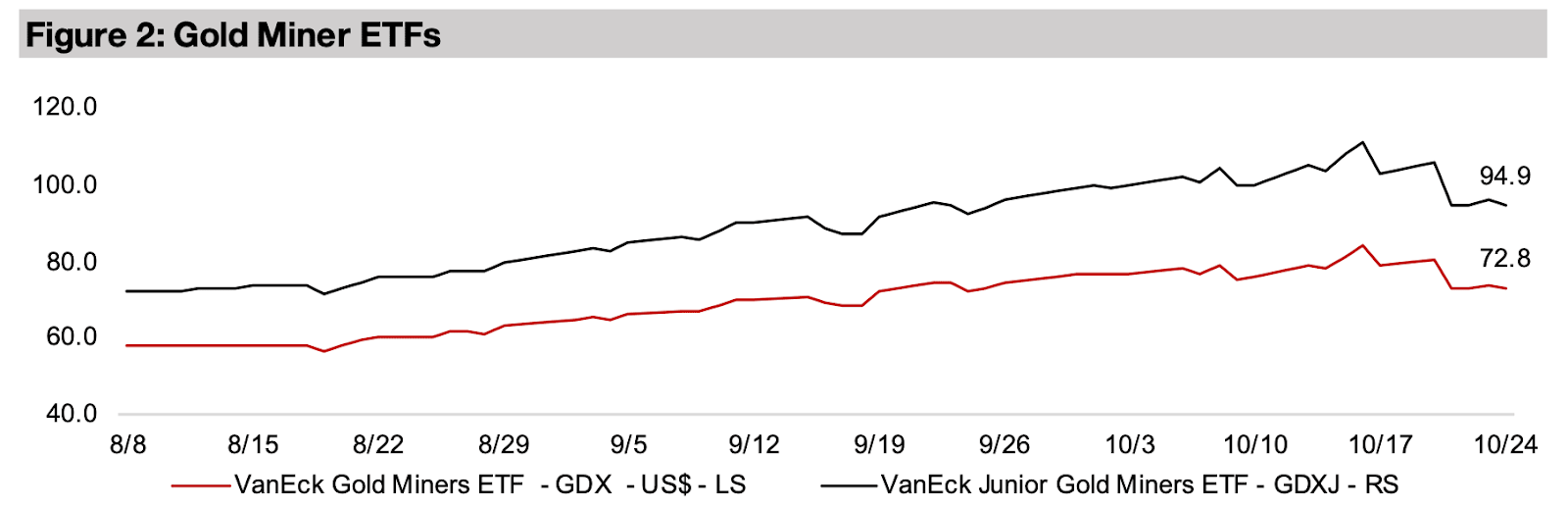

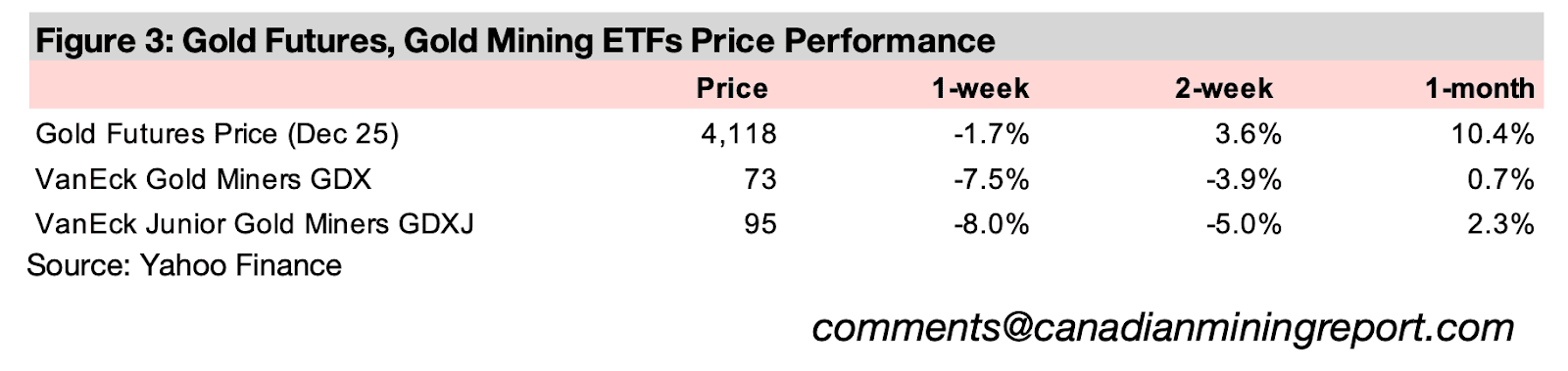

金鉱株は急落し、金属価格の反落を受けてGDXは-7.5%下落、GDXJは-8.5%下落し、株式市場全体の上昇をはるかに下回った。S&P 500は1.5%上昇、ナスダックは1.6%上昇、ラッセル2000は1.7%上昇した。

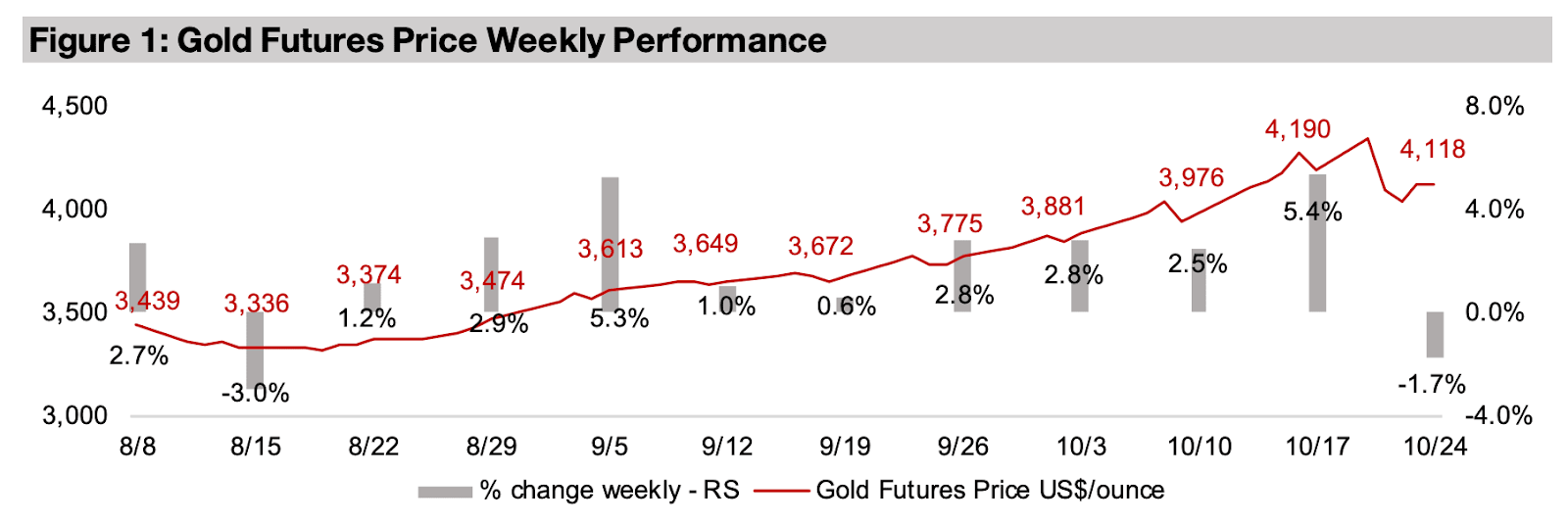

図1:金先物価格の週間パフォーマンス

図2:金鉱株ETF

図3:金先物および金鉱株ETFの価格パフォーマンス

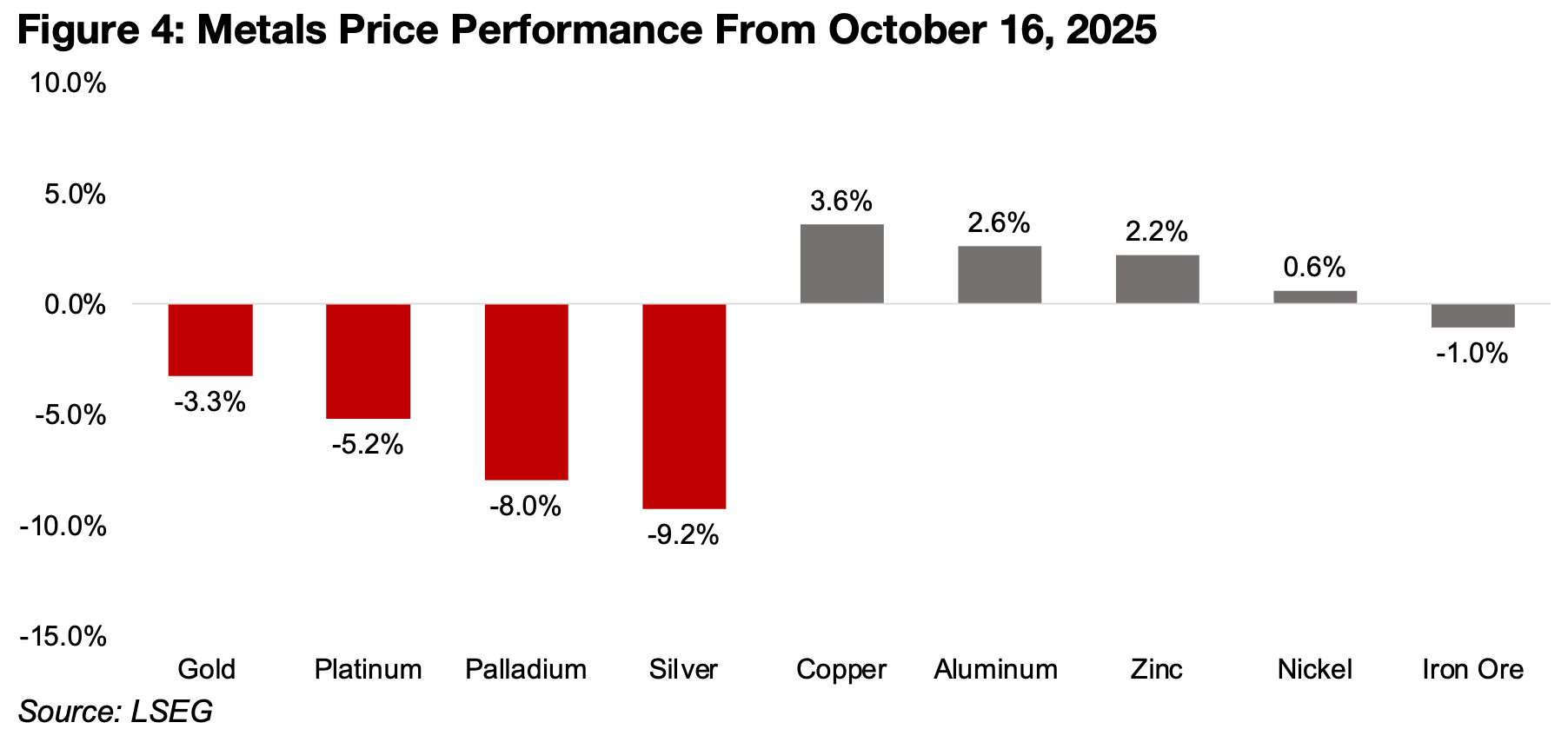

金価格は1.7%下落し、1オンス当たり4,118米ドルとなり、約2か月ぶりの週間下落となった。貴金属はすべて値を下げ、銀、パラジウム、プラチナのETFは2025年10月16日のピークからそれぞれ9.2%、8.0%、5.2%下落した(図4)。

金ETFも同16日から3.3%下落し、わずかに遅れて10月20日にピークを迎えた後、さらに4.9%下落している。一方、ベースメタルは堅調で、銅、アルミニウム、亜鉛、ニッケル、鉄鉱石のETFはそれぞれ3.6%、2.6%、2.2%、0.6%上昇し、鉄鉱石のみが1.0%下落した。

貴金属の下落は、顕著なマクロ要因に起因するものではなく、長期的な上昇トレンドの後に見られる典型的な調整局面だった可能性が高い。

図4:2025年10月16日からの貴金属価格

今週の主要なマクロ経済指標は、2025年9月の米国消費者物価指数(CPI)だった。結果は市場予想を下回り、FRB(米連邦準備制度理事会)が10月28〜29日の会合で年内2回目の利下げに踏み切るとの見方を一段と強めた。

この低金利期待を背景に株式市場は上昇し、S&P500が1.5%高、ナスダック総合指数が1.6%高、ラッセル2000も1.7%上昇した。

一方で、金属価格の下落を受けて金鉱株と銀鉱株は大幅安となった。金鉱株ETFのGDXは7.5%下落、ジュニア金鉱株のGDXJは8.5%下落、銀生産企業を中心とするSIL ETFは10.4%下落している。

米国のCPI(消費者物価指数)は予想を下回ったものの、2025年4月の安値2.3%から半年間にわたり上昇を続け、9月には3.0%に達した。この数値には食品とエネルギーが含まれるため変動が大きく、FRB(米連邦準備制度理事会)はより安定的な指標であるコアCPIを重視している。

コアCPIも同様に上昇傾向を示しており、2025年2月の年率3.3%から6月には2.8%まで低下した後、再び上向きに転じ、9月には3.1%まで上昇した。これは依然としてFRBのインフレ目標である2.0%を上回っており、3年ぶりに上昇局面へ転じたことから、中央銀行による追加利下げの余地を狭める可能性がある。

インフレ鈍化を受けた利下げ観測は、貴金属価格下落の主因とは考えにくく、むしろ価格を押し上げる要因であった可能性が高い。利下げは実質金利の低下を意味し、実質金利は金価格と逆相関の関係にある。これは、金のように利回りを生まない資産を保有する際の「機会費用」を減らすためである。

実質金利の低下は、金以外の貴金属にも一定の影響を及ぼした可能性がある。理由としては、これらの金属も金融的要因によって価格が部分的に動く傾向があるからだ。

実質金利の低下は、金以外の貴金属にも一定の影響を及ぼした可能性がある。これらの金属も金融的要因によって価格が部分的に動く傾向があるからだ。特にパラジウムは、自動車分野での利用比率が高く、このセクターの動向が価格に直結しやすい。

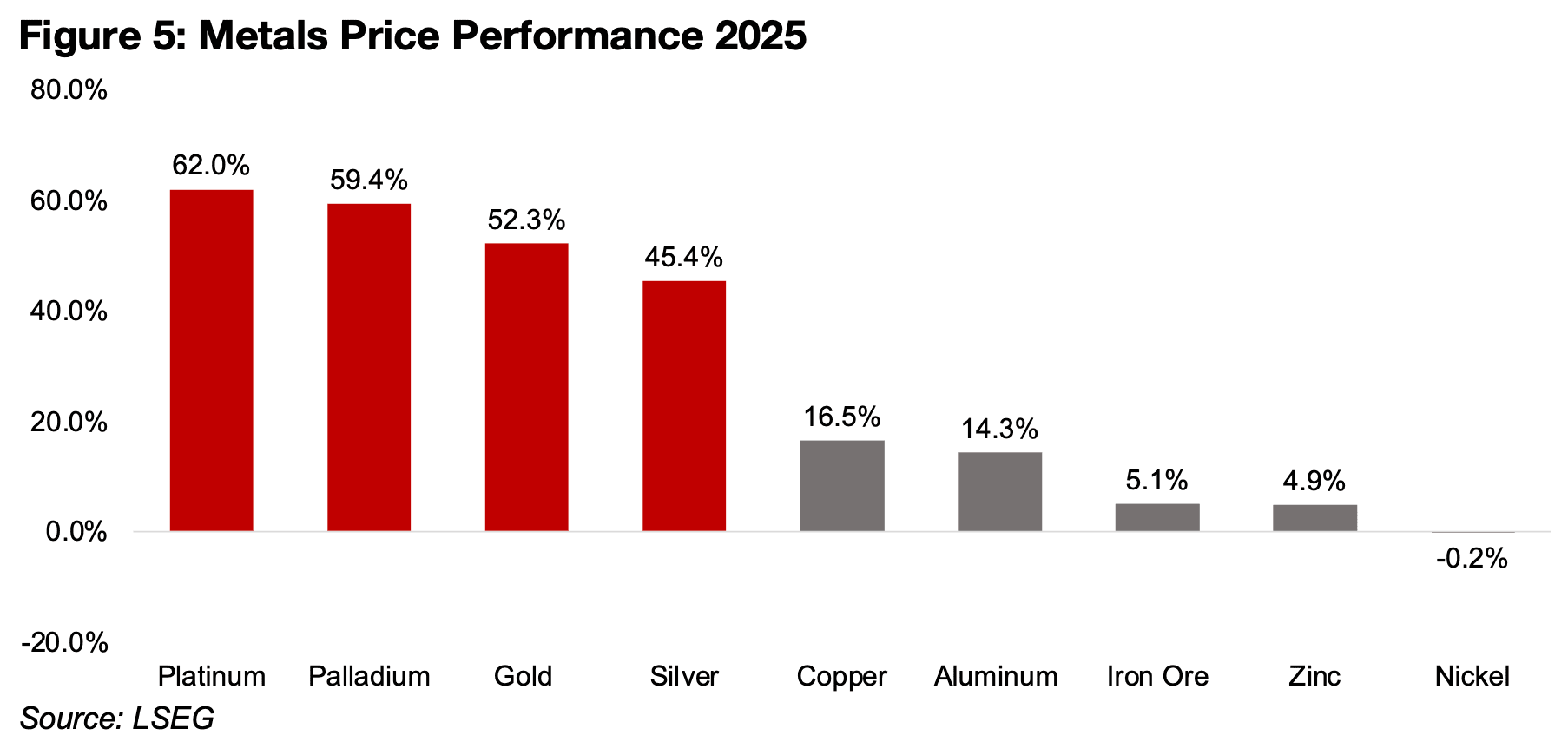

貴金属の反落は、過去3カ月にわたる急激な上昇の後で起きたもので、むしろ自然な調整局面だったといえる。この上昇により、年初来でプラチナが+62.0%、パラジウムが+ 59.4%、金が+ 52.3%、銀が+ 45.4%上昇した(図5)。

一方で、ベースメタルの上昇幅は比較的限定的だった。銅が+ 16.5%、アルミニウムが+ 14.3%、鉄鉱石が+ 5.1%、亜鉛が+ 4.9%、ニッケルはわずか−0.2%と下落している。

このパフォーマンスの差は、市場がスタグフレーション(景気停滞下のインフレ)局面を織り込み始めている兆しとも考えられる。すなわち、金融緩和による流動性拡大が貴金属価格を押し上げる一方で、実体経済の成長が鈍化しており、ベースメタルの需要は力強さを欠いている。

図5:2025年の貴金属価格パフォーマンス

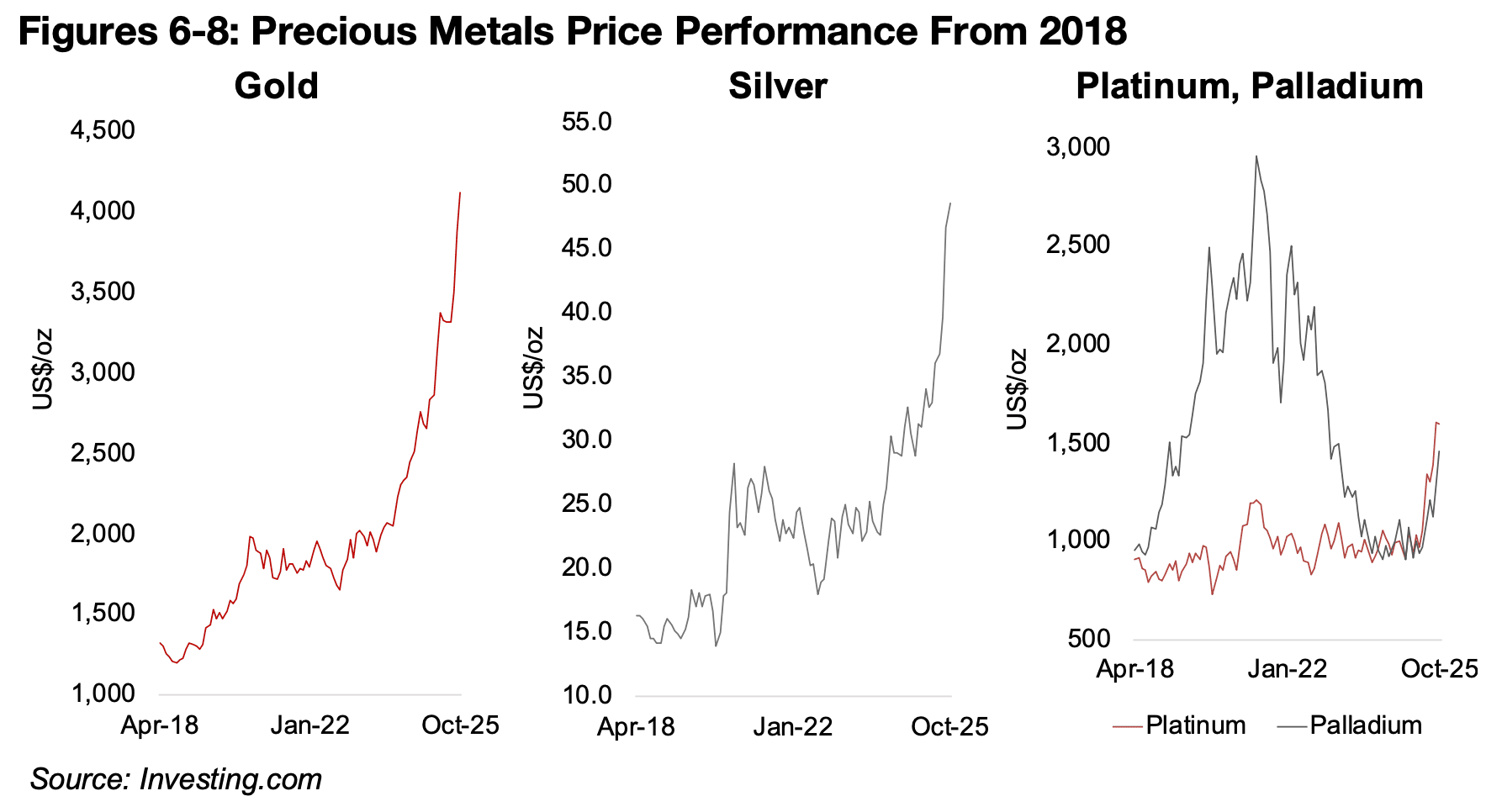

昨今における金と銀の激しい値動きは、強気相場がより成熟し、不均衡な段階へと移行しつつある兆候かもしれない。図6・図7に示されている通り、両者の価格は放物線的な動きを見せており、上昇の勢いが過熱していることがうかがえる。

現在も世界的な金融緩和と地政学的リスクの高まりといった強いファンダメンタル要因が、金属価格の上昇を下支えしているのは確かだ。しかし、ここ3カ月の急騰は、そうした基礎的要因に裏づけられた初期段階の健全な上昇トレンドというよりも、むしろ投機的な色合いが強いように見える。

現在の金と銀の相場は、市場のコンセンサスが広がり、リスクも高まる「強気相場の後期段階」に入っているように見える。先週の反落は、明確なファンダメンタル要因がなくても、こうした過熱相場がいかに急速に反転し得るかを示した一例だ。

2013年から2018年にかけての長期的な弱気相場を経て、金と銀はいずれも2019〜2020年にかけて大きく上昇した。その後2021〜2023年にかけて一時的な停滞期を迎えたが、2024年半ば以降に現在のような放物線的な上昇トレンドが始まっている。

同様に、プラチナとパラジウムも放物線的な動きを見せているが、こちらは2025年半ばに入ってからの比較的新しい局面であり、2018〜2024年までの動きとは大きく異なる(図8)。

プラチナ価格は、2021年に一時的な上昇を見せたものの、全体としてはこの期間を通じて比較的低水準で推移していた。一方、パラジウム価格は2018年から2022年にかけて約3倍に高騰し、その後2024年にかけてプラチナ価格へと収束した。

この急騰の背景には、供給制約への懸念に加え、自動車触媒での利用において、プラチナからパラジウムへの代替需要が進んだことがある。しかし、パラジウム価格の高騰はやがて逆の動きを生み、再びプラチナへの代替を促す要因となった。

その結果、2024年以降は両者の価格がほぼ連動して推移しており、直近の放物線的な急騰も両金属で共通する動きとなっている。

図6-8:2018年からの貴金属価格パフォーマンス

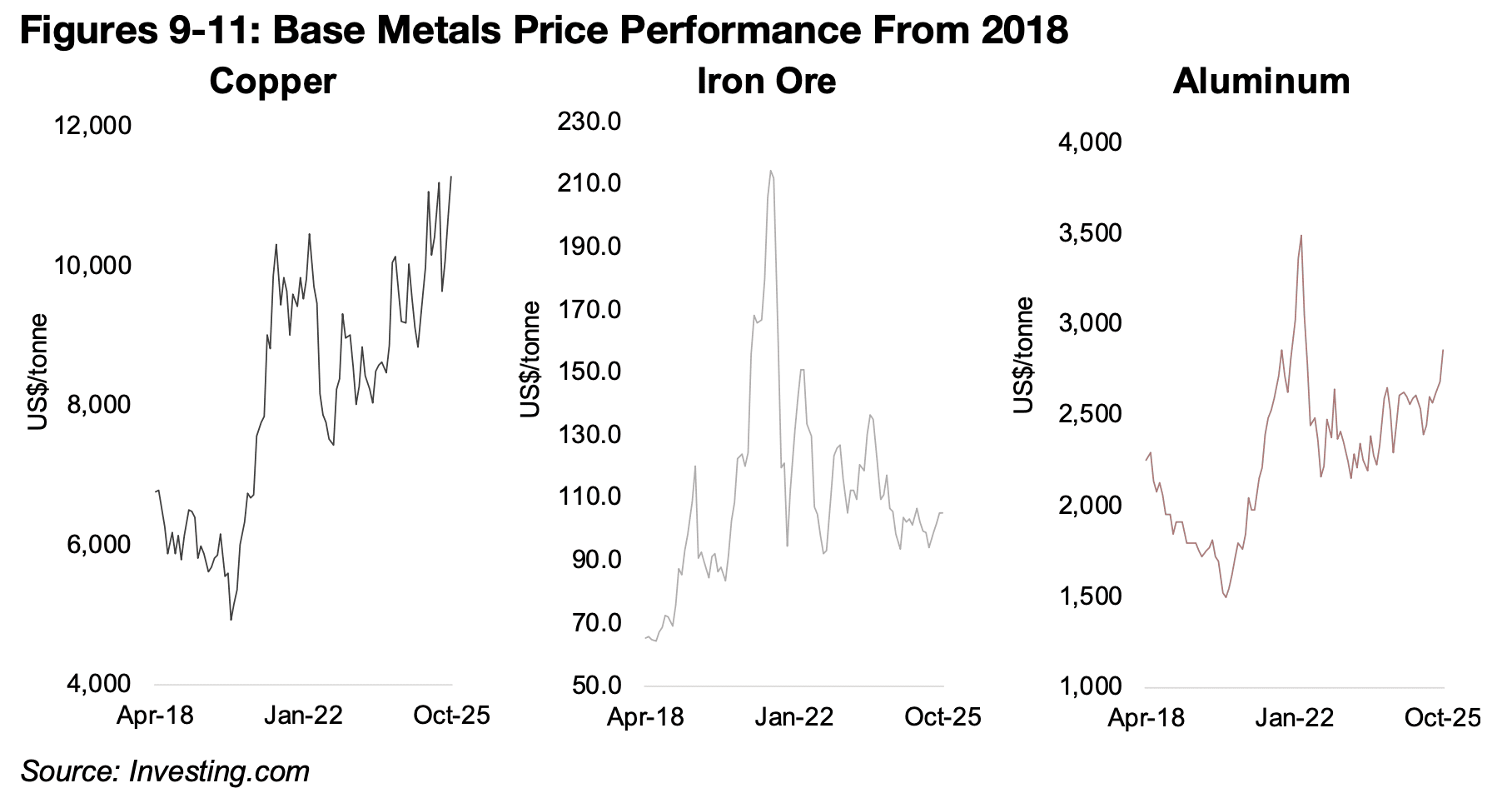

主要なベースメタルは、金や銀のように過去1年間で明確な強気相場を形成しているわけではない。銅は全体的には緩やかな上昇傾向にあるものの、値動きは依然として非常に変動が大きく、現在は2022年3月の過去最高値を7.7%上回る水準にとどまっている。

直近では、世界第2位の銅生産国であるインドネシアのグラスバーグ鉱山が大規模な地滑りを受けて閉鎖されたことで、銅価格は押し上げられた。この閉鎖は2026年まで世界の銅供給を減少させる見通しで、当初は「緩やかな供給過剰」とみられていた市場見通しが、現在では需給均衡に近い状態へと修正されつつある。

ただし、この上昇局面は、来年にかけての世界需要の伸び鈍化懸念によって、上値が抑えられる可能性もある。

鉄鉱石価格は長期的に下落基調が続いており、2020年半ばから2021年半ばにかけて価格が一時2倍となった上昇分の大半を失った。直近の下落は、中国の不動産およびインフラセクターの低迷によって鉄鋼需要が減少したことが主な要因である。

中国は世界の鉄鋼消費の約半分を占める巨大市場であり、生産に使用される鉄鉱石のほぼすべてが同国向けであるため、同国の景気動向が価格を大きく左右している。一方、アルミニウム価格は最近やや放物線的な上昇を見せており、2025年4月以降で約19%上昇している。

ただし、2020年初頭からの2倍超の上昇局面を経て、2022年半ばの高値を依然として大きく下回る水準にとどまっている。

図9-11:2018年からのベースメタル価格パフォーマンス

鉄鉱石の価格は、主に中国およびインドの不動産・インフラ需要に左右される。

両国ではこれらのセクターの著しい成長が鉄鋼需要を押し上げており、鉄鉱石価格はその動向に強く連動している。

一方で、銅やアルミニウムは世界的な景気動向を映すより広範な指標とされる。

これらの金属価格の上昇は、実体経済の力強さを示すというよりも、むしろ供給側の制約によって支えられている側面が強い。つまり、世界経済活動が依然として抑制された状態にある可能性を示唆している。

銅については、インドネシア・グラスバーグ鉱山の生産停止による供給減少がなければ、

価格は2022年の過去最高値を更新していなかった可能性が高い。また、アルミニウムについては、中国の年間生産量が4500万トンの上限に近づいており、この供給制約こそが最近の価格上昇を主導する最大の要因となっている可能性がある。

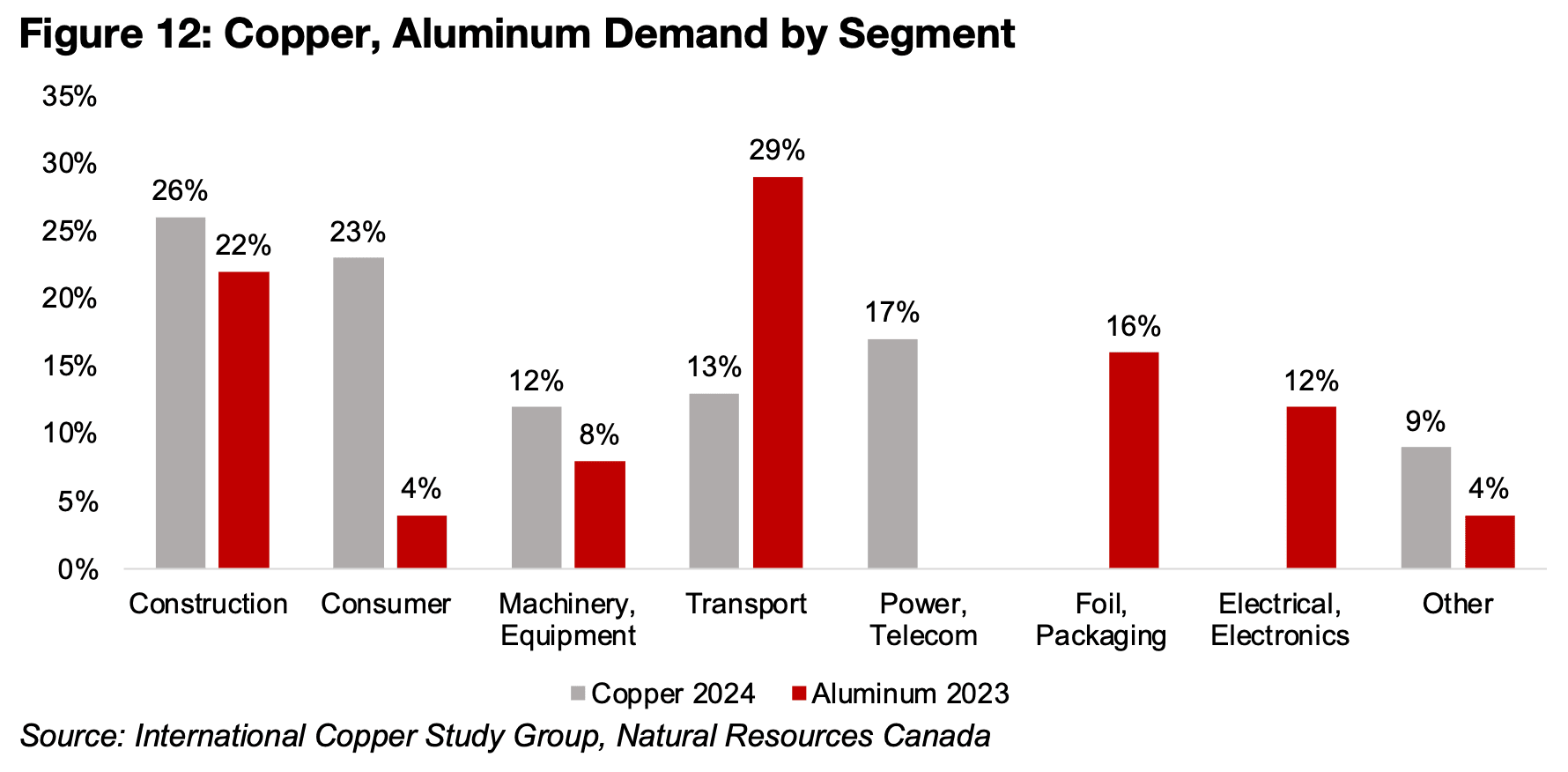

銅とアルミニウムは、いずれも世界の工業需要を広範に反映する金属である。

両者は建設や機械・設備分野での消費割合が同程度で(図12)、どちらも輸送分野からの需要が高い。ただし、アルミニウムは輸送関連の需要が銅の約2倍にのぼる一方、銅は消費者向け製品での使用割合がはるかに高いという違いがある。

銅は主に電力インフラや通信分野からの需要が大きく、アルミニウムは電気・電子機器分野で多く利用されている。もっとも、これらの分類はデータソースごとに定義が異なるため、完全に一致して比較できるわけではない点に注意が必要だ。

また、アルミニウムは箔や包装材などの用途が大きな割合を占めるのに対し、銅の包装材としての利用は比較的限定的である。

図12:セグメント別の銅・アルミニウム需要

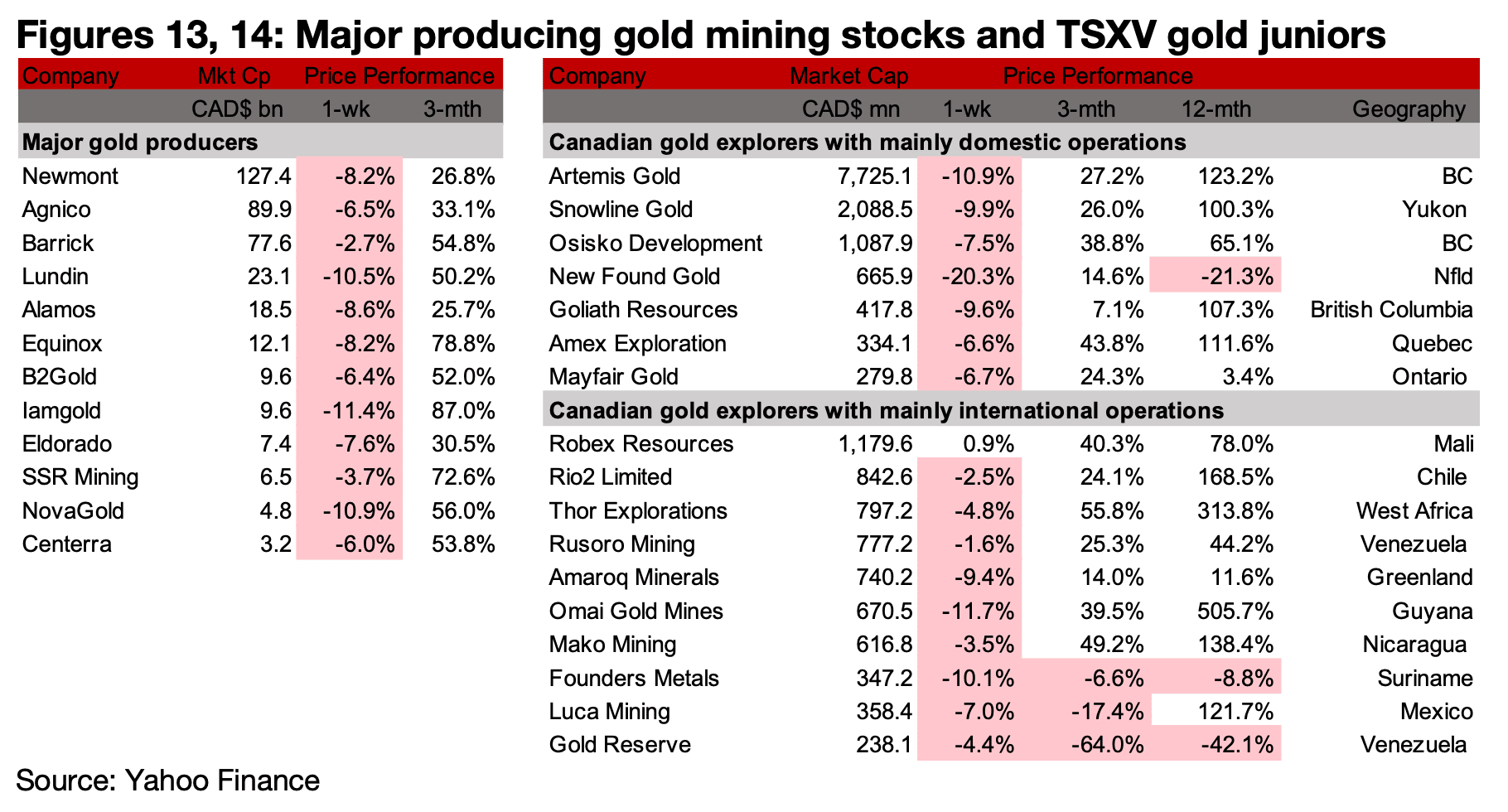

図13、14メジャー金鉱株とTSXVのジュニア金鉱株

金属価格の下落を受け、大手金鉱山企業の株価は軒並み下落し、ロベックス・リソース(Robex Resources)を除く主要なTSXV上場の金関連銘柄も大幅に値を下げた(図13、14)。

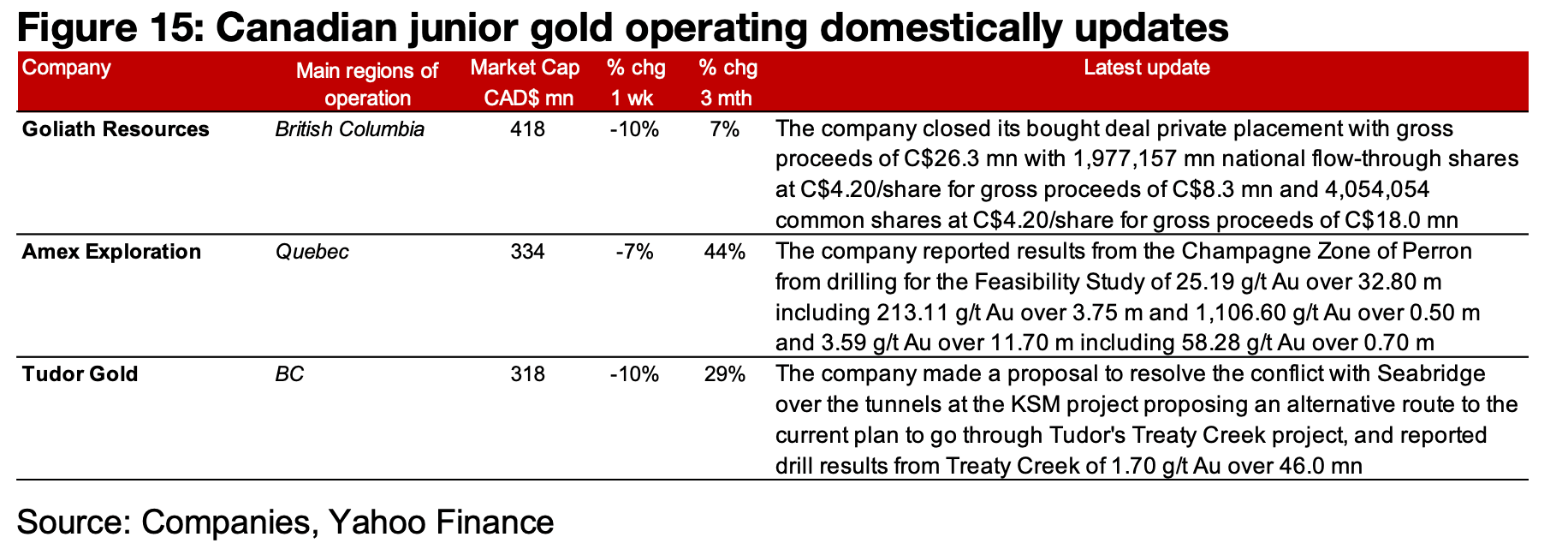

カナダ国内で操業するTSXV銘柄の動きを見ると、ゴライアス・リソース(Goliath Resources)は私募増資を完了し、アメックス・エクスプロレーション(Amex Exploration)はペロン・プロジェクトのシャンパーニュ・ゾーンから新たな掘削結果を報告した。

また、チューダー・ゴールド(Tudor Gold)は、トリーティ・クリークを通るKSMトンネルをめぐるシーブリッジ・ゴールド(Seabridge Gold)との紛争を解決する提案を発表し、代替ルートの提示により前進を見せている(図15)。

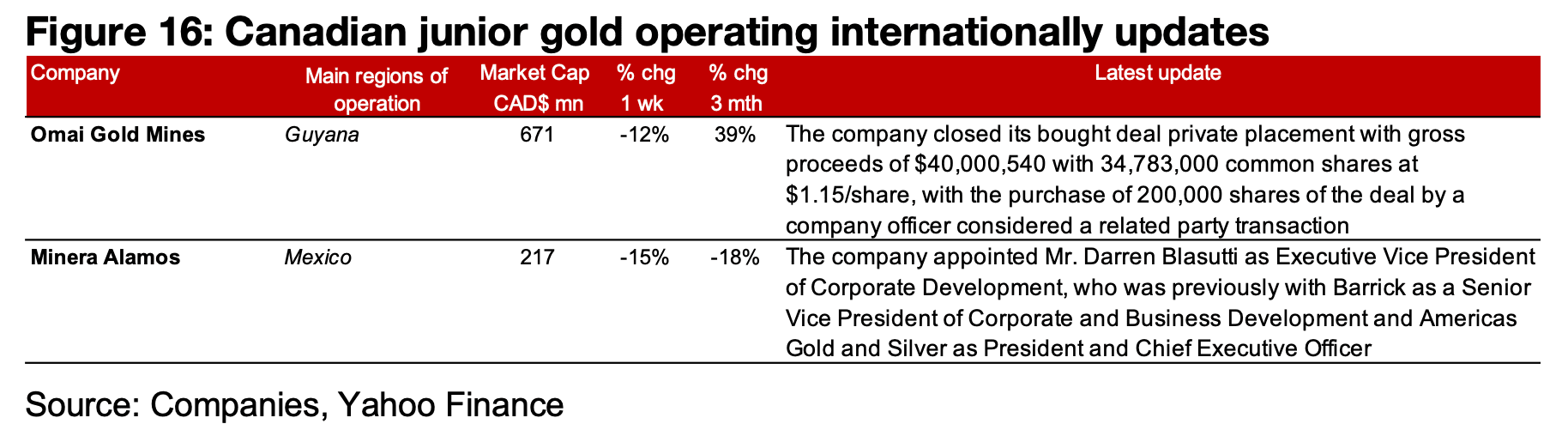

一方、海外で操業するTSXV金関連企業では、オマイ・ゴールド(Omai Gold Mines)が私募増資を完了し、ミネラ・アラモス(Minera Alamos)はダレン・ブラスッティ氏を企業開発担当エグゼクティブ・バイスプレジデントに任命するなど、経営体制の強化に動いた(図16)。

図15:カナダ国内におけるジュニア金鉱会社の最新情報

図16:カナダの海外展開ジュニア金鉱会社の最新情報

【免責事項】

本書は情報提供のみを目的としており、事業計画や投資における専門家による財務・法務アドバイスの代替として使用すべきではありません。

本書に含まれる予測が特定の結果や成果につながることを保証するものではなく、記事の内容に基づいて全体的または部分的に行われた投資判断やその他の行動について、当メディアは一切の責任を負いません。

Ben McGregor 氏は、CanadianMiningReport.com において「Weekly Roundup」を執筆している分析者であり、金属・鉱業セクターに関する鋭い視点で知られている。市場トレンドを見抜く能力に長け、複雑な市場の動きを TSXV(トロント・ベンチャー取引所)のジュニア鉱山企業を中心に、簡潔かつ分かりやすい洞察へと落とし込んでいる。

毎週のレポートでは、金・銅・ウランなど幅広いテーマを扱い、データに基づく分析と投資機会を見極める視点を組み合わせて、読者に価値ある情報を提供している。ダイナミックに変動するジュニア鉱山セクターにおいて、投資家にとって重要な情報源となっている人物である。