本記事は、Canadian Mining Report にて Ben McGregor 氏が執筆した “Weekly Roundup” の内容を翻訳・再構成したものです。

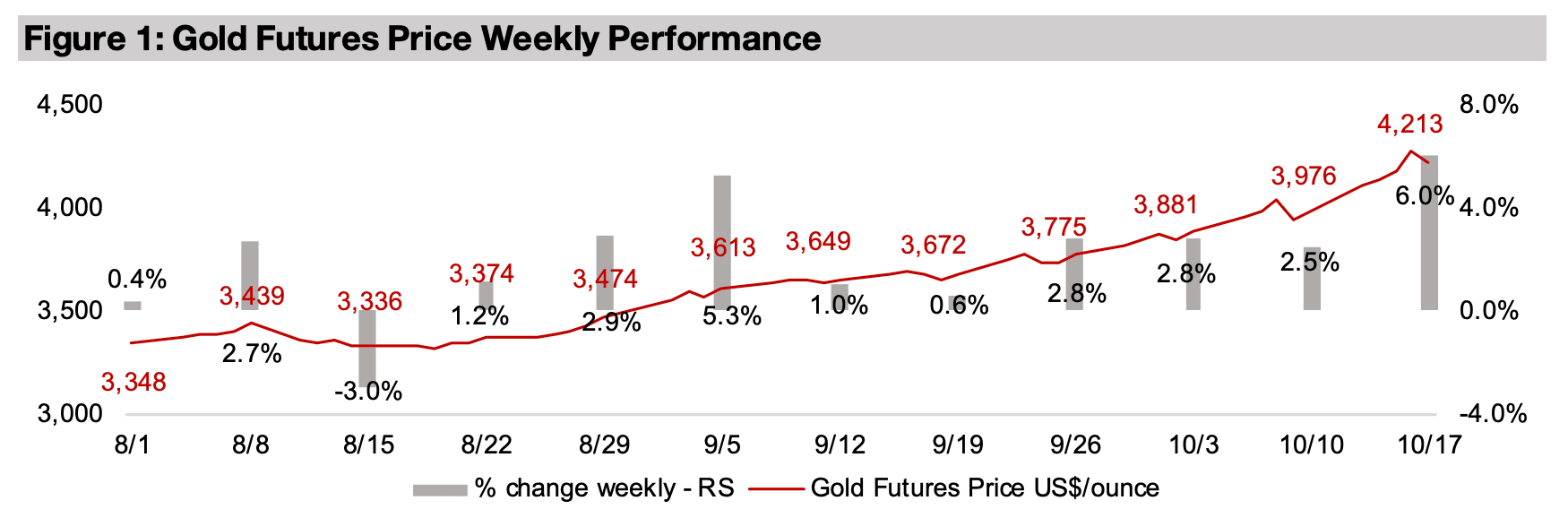

金価格は前週比6.0%上昇し、1オンスあたり4213米ドルに達した。これは4000ドル超で初めて1週間を通して推移した記録的な週となった。米国の地方銀行をめぐる不安が世界的なリスク回避の動きを強めた一方、週末には米中関係を巡る関税発言がややトーンダウンしたことで、金属価格は一部で反落した。

金鉱株の評価は引き続き上昇基調にあり、メジャー金鉱株の多くはもはや割安とは言えない水準まで上昇している。いくつかの企業ではPBR(株価純資産倍率)がやや高く見え始めており、多くが今年すでに大幅に上方修正されたコンセンサス目標株価に近づく、または上回る水準に達している。

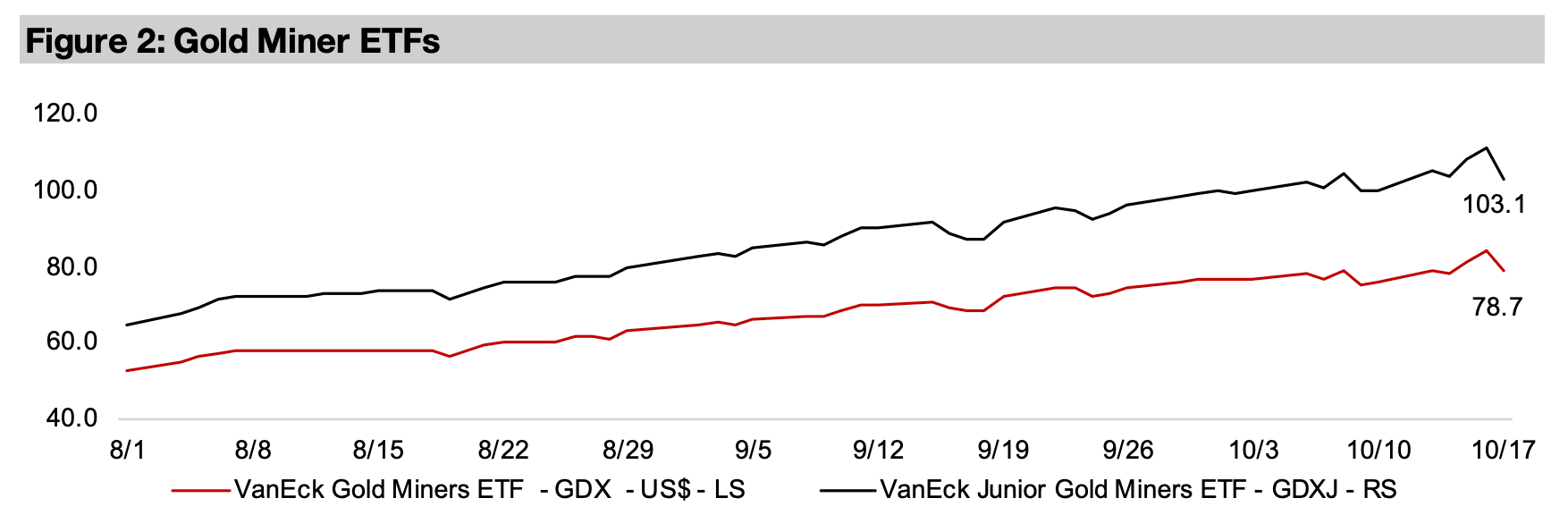

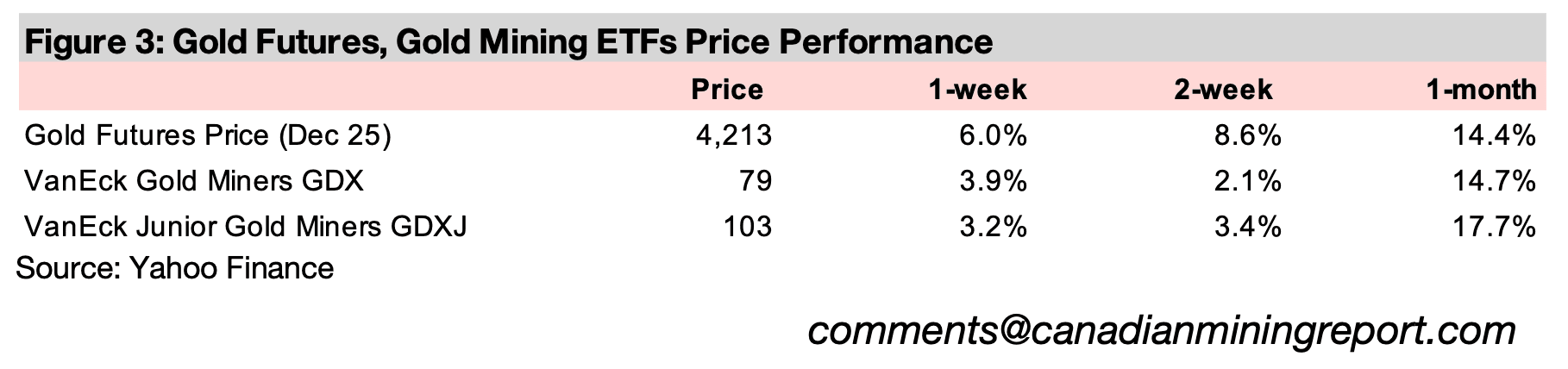

金鉱株は総じて堅調で、GDXは3.9%、GDXJは3.2%上昇した。週後半に大きな反落があったものの、依然として株式市場全体を上回るパフォーマンスを示し、S&P 500は0.6%、ナスダックは0.5%、ラッセル2000は1.2%の上昇にとどまった。

図1:金先物価格の週間パフォーマンス

図2:金鉱株ETF

図3:金先物および金鉱株ETFの価格パフォーマンス

金価格は前週比6.0%上昇し、1オンスあたり4213米ドルに達した。これは2025年4月以来最大の上昇率であり、4000ドルを上回って推移した初めての1週間となった。上昇の背景には、米国の地方銀行から始まった信用不安が世界的な銀行セクターに波及し、リスク回避姿勢を強めたことがある。

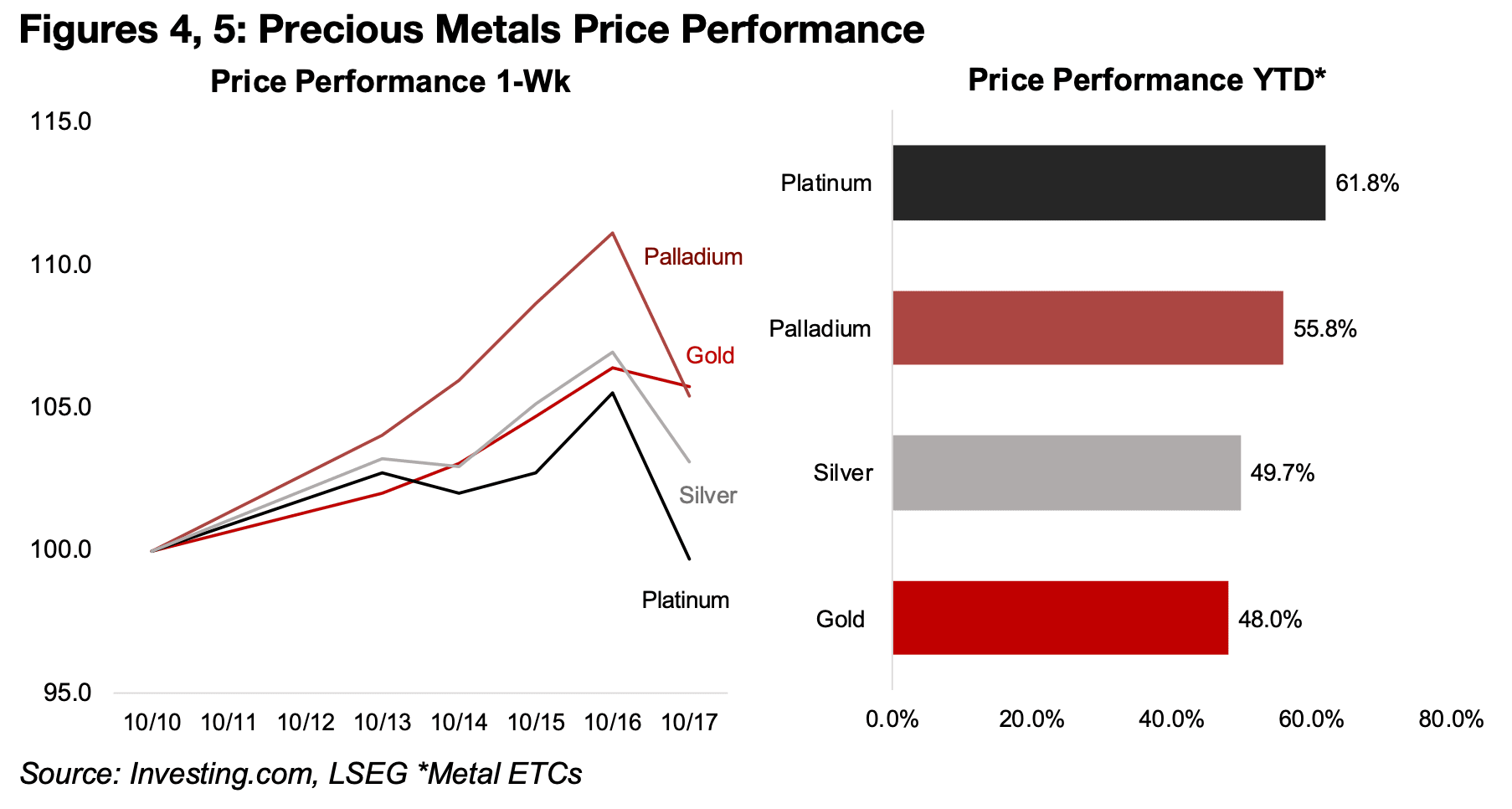

ただし週末には、金属相場が急速に反落した。金先物価格は金曜日に1.6%下落し、金のETCは0.6%下落。プラチナ、パラジウム、銀のETCもそれぞれ5.5%、5.1%、3.6%下落した(図4)。この下落は、米国大統領が提案されていた対中100%関税について「持続可能ではない可能性がある」と発言したことを受け、米ドルが上昇したためとみられる。これらの金属はドルと逆相関の関係にあるためだ。

今年に入ってからの金属価格の急上昇を踏まえると、利益確定売りも影響した可能性が高い。年初来で見ると、金・銀・プラチナ・パラジウムのETCはそれぞれ48.0%、49.7%、55.8%、61.8%の上昇を維持しており、金はわずか1カ月で500ドルも上昇している(図5)。

図4、5:貴金属価格のパフォーマンス

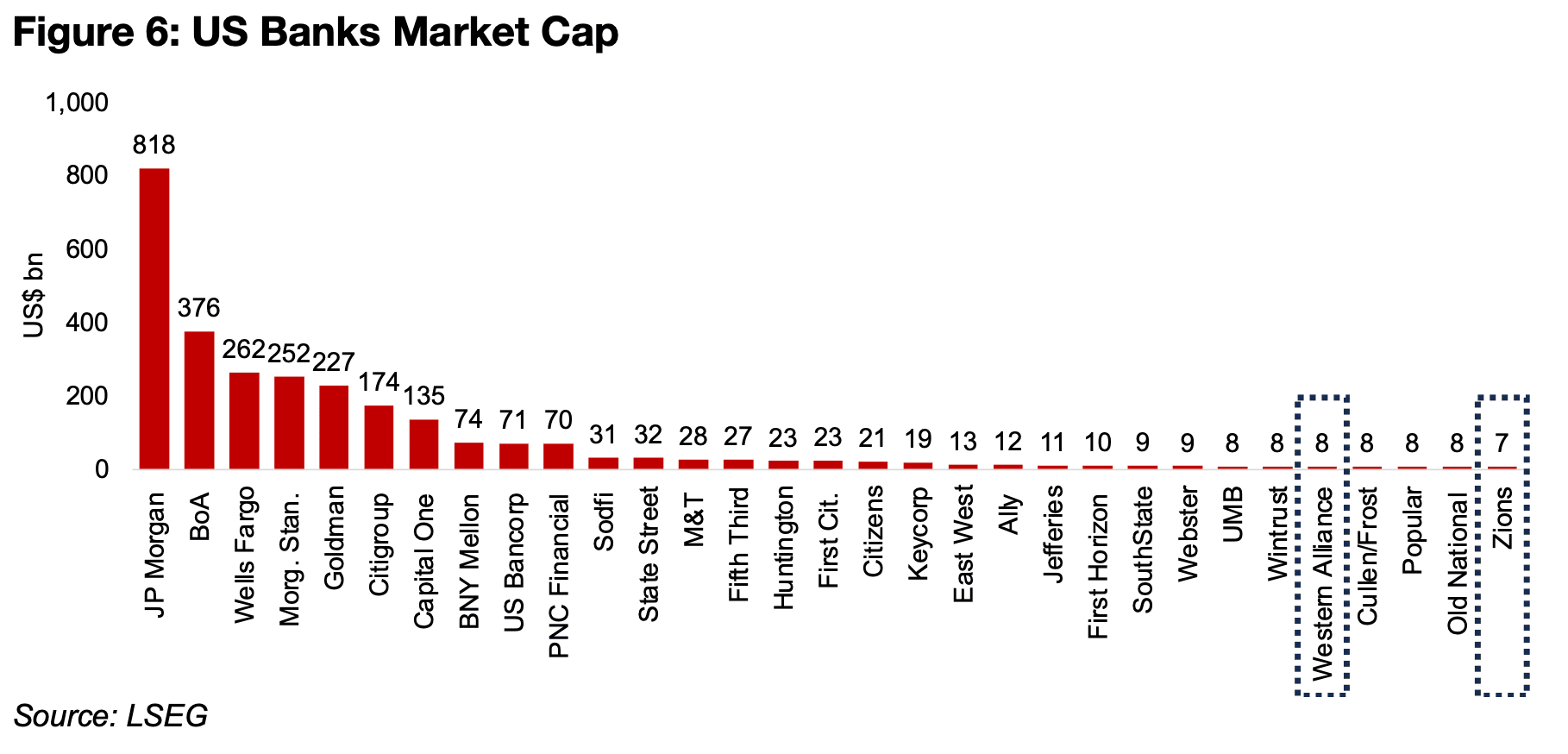

銀行株の世界的な下落は、実際には米国の比較的小規模な2つの地方銀行から始まった。ユタ州のザイオンズ・バンコーポレーション(Zions Bancorporation)と、アリゾナ州のウエスタン・アライアンス(Western Alliance)である。

ザイオンズは5000万米ドルの融資償却を発表し、ウエスタン・アライアンスは1億米ドル規模の不良債権に対する法的手続きを開始した。両行はそれぞれ米国で27位と31位の規模にとどまり、時価総額も約70億米ドルと80億米ドルにすぎない。これらの融資損失は個別行にとっては大きいものの、金融システム全体から見れば限定的な規模であった(図6)。したがって、当初はこれらの発表が世界的な銀行株の下落につながるとは予想されていなかった。

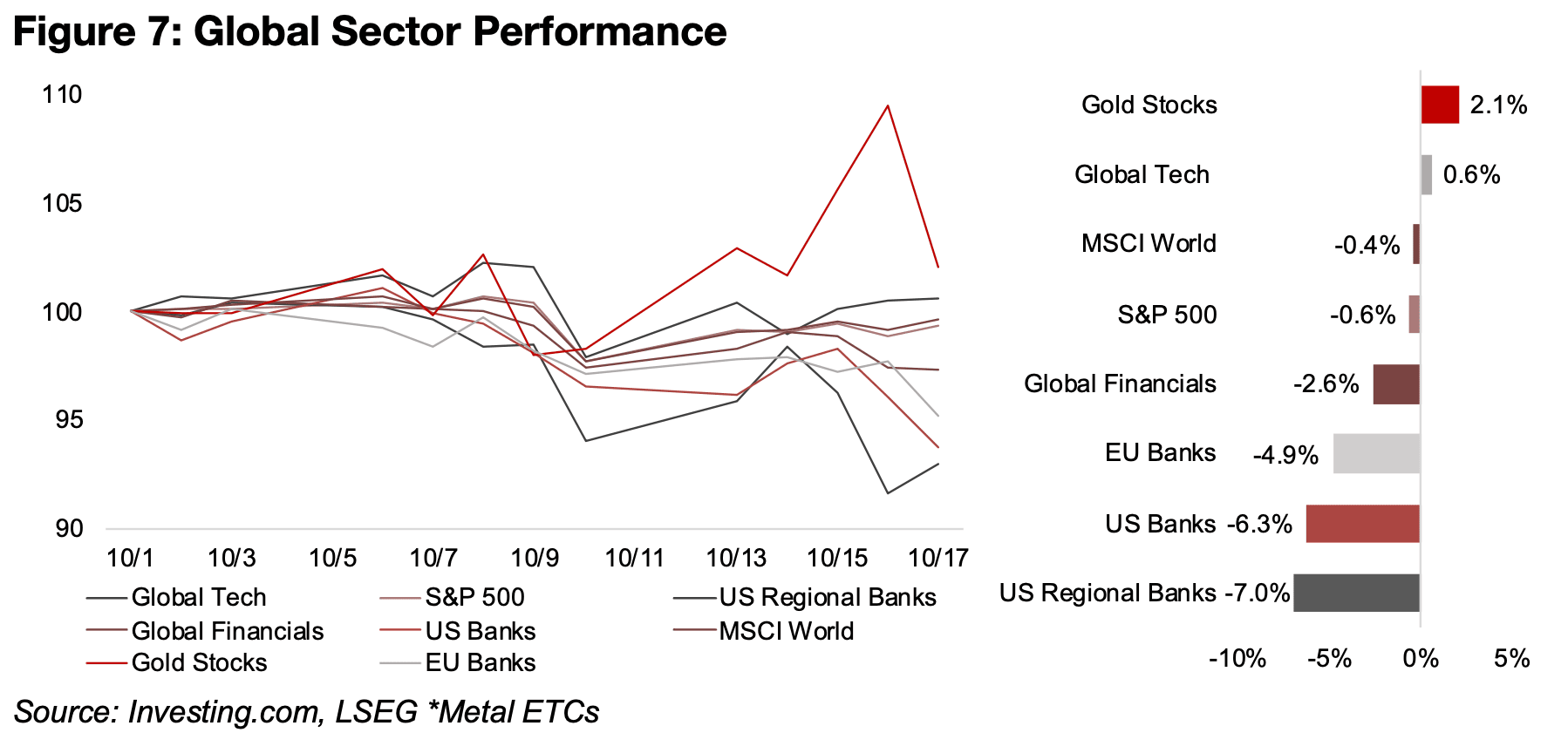

しかし今回のケースは、中央銀行による大幅な利下げが行われた後でも、過去30年と比較して依然として高水準にある世界の金利が、融資市場の周縁でストレスを生じさせていることを浮き彫りにした。発表後、両行の株価は急落し、ウエスタン・アライアンスは10%下落、ザイオンズは9%下落した。これを受け、市場では同様に資本基盤の脆弱な米国地方銀行株への売りが広がり、2025年10月初旬以降、セクター全体で7.0%下落した(図7)。

影響は大手銀行にも及び、米国の銀行セクター全体では6.3%下落。さらにヨーロッパの銀行株も4.9%下落し、下落は世界的な広がりを見せた。結果として、世界の金融株は2.6%下落し、これはS&P500(-0.6%)やMSCIワールド(-0.4%)を大きく下回るパフォーマンスとなった。

図6:米国銀行の時価総額

図7:グローバルセクターパフォーマンス

この動きは、問題が一部の銀行に限定されていることを踏まえると、やや過剰反応だった可能性もある。しかし市場はこれを、セクター全体のリスクを再評価するサインとして受け止めた。

今回の状況は、2023年初頭に起きたシリコンバレー銀行(SVB)危機を想起させる。当時、急速な金利上昇によって同行が経営破綻し、低金利を前提に事業資金を調達していた多くの収益前テクノロジー企業が打撃を受けた。SVB自体は比較的小規模な銀行だったが、その影響は国際的に広がり、最終的には米国と欧州で大規模な金融支援が必要となった。

また、2008〜2009年の世界金融危機も、2007年当初は限定的に見えたサブプライム住宅ローン問題から始まっている。だが、その「金融システムの端」での混乱は、過剰に拡張された信用全体の脆弱性を明らかにした。

最近では、プライベートクレジット市場の縮小がその再来を想起させる動きとして注目されている。この分野はここ数年で急成長を遂げたが、現在見られる減速は、サブプライム危機前夜と同様に、金融システムに内在する深刻な歪みを示している可能性がある。

今回の銀行株の下落が一時的な揺り戻しにとどまるのか、より大きな信用不安の前触れなのかはまだ明らかでない。しかし、この不確実性こそが、投資家を安全資産としての金へと駆り立てる十分な理由となった。

さらにこの金への資金流入は、暗号資産市場の急落によっても後押しされた可能性がある。暗号資産が「金のような価値の保蔵手段」と見なされるのか、それとも「高リスク資産」と見なされるのかという議論は続いている。長期的には前者の可能性もあるが、短期〜中期の相場では後者としての性質が強いことが改めて示された。

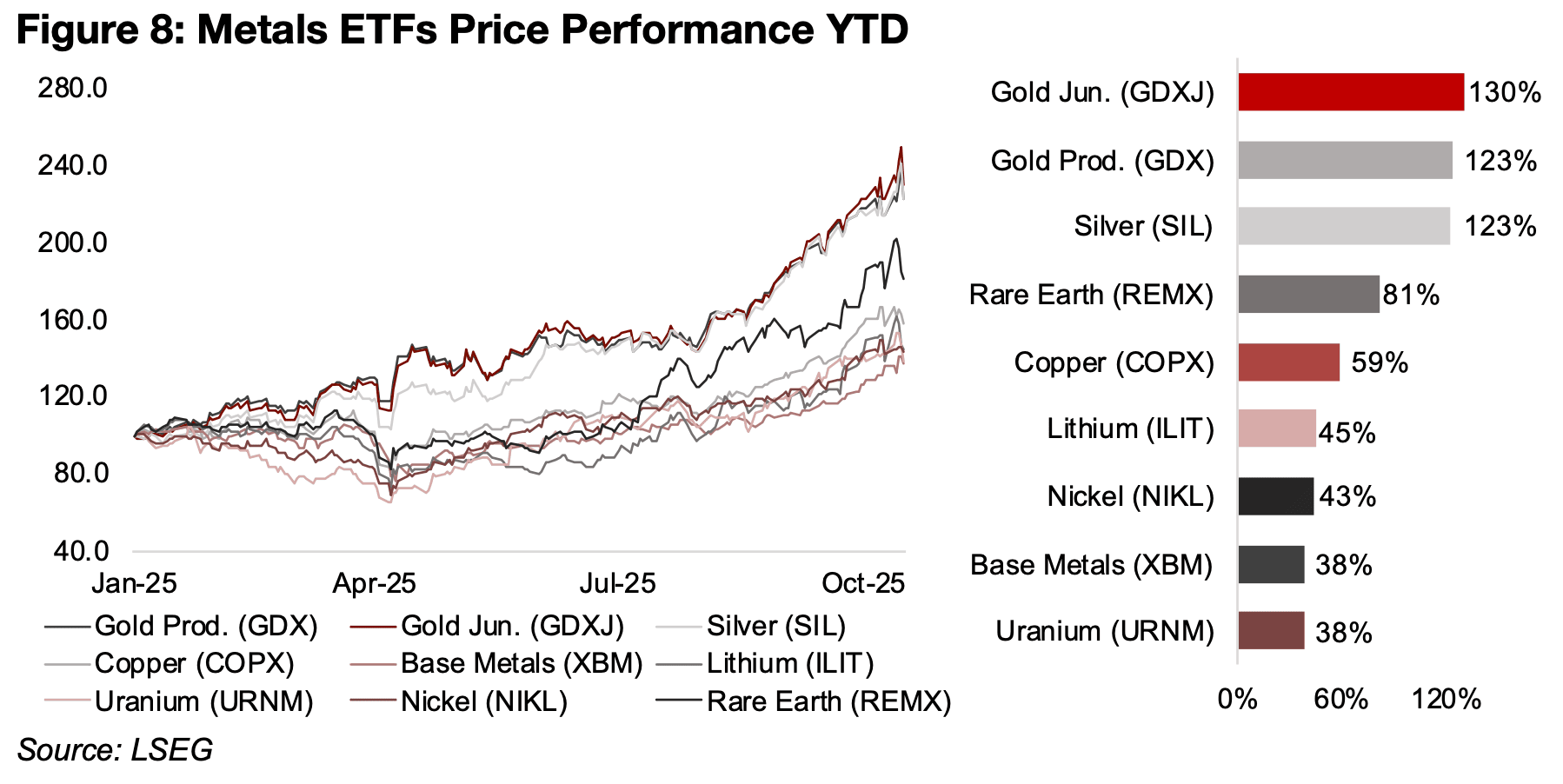

金鉱株は金価格とともに金曜日に反落したものの、週間では堅調に推移し、GDXは3.9%、GDXJは3.2%上昇した。年初来では主要市場や他セクターを大きく上回っており、GDXが+130%、GDXJが+123%と力強いパフォーマンスを見せている。これに近いのは銀関連株のみで、主要ETFであるSILも+123%上昇している(図8)。

ただし、他の金属セクターも堅調で、金・銀が際立たなければ十分に印象的な上昇率である。レアアース+81%、銅+59%、リチウム+45%、ニッケル+43%、そして**ベースメタルとウラン銘柄はいずれも+38%**となっている。

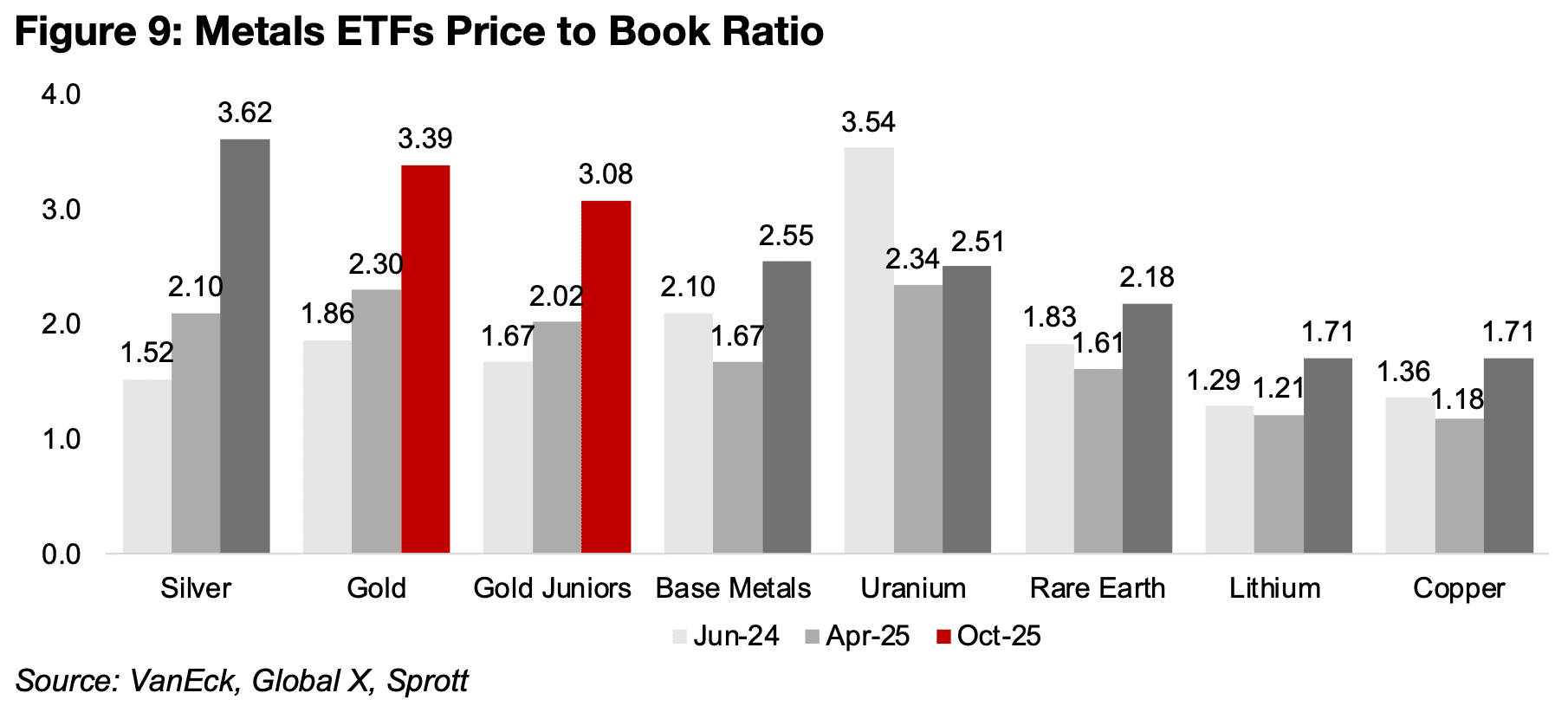

こうした上昇を背景に、各金属セクターのバリュエーションは全体的に高水準となりつつある。株価上昇が簿価の伸びを上回っているため、株価純資産倍率(PBR)が上昇傾向にあるのだ。金・銀セクターはもはや2024年半ばのように明確な割安水準ではなく、SIL、GDX、GDXJのPBRはそれぞれ3.62倍、3.39倍、3.08倍と、2024年6月時点の1.52倍、1.86倍、1.67倍から約2倍近く上昇している(図9)。

これらの倍率はまだ4倍を超える水準には達しておらず、過熱感があるとは言い切れないものの、昨年のような“掘り出し物”の状態ではなくなっているのは確かだ。一方で、ベースメタル、ウラン、レアアースセクターのPBRは2.0倍超、リチウムと銅セクターは1.7倍前後と比較的抑制的であり、これは金・銀のような急騰局面が見られなかったことを反映している。

図8:貴金属ETFの年初来価格パフォーマンス

図9:貴金属ETFの純資産価値倍率(PBR)

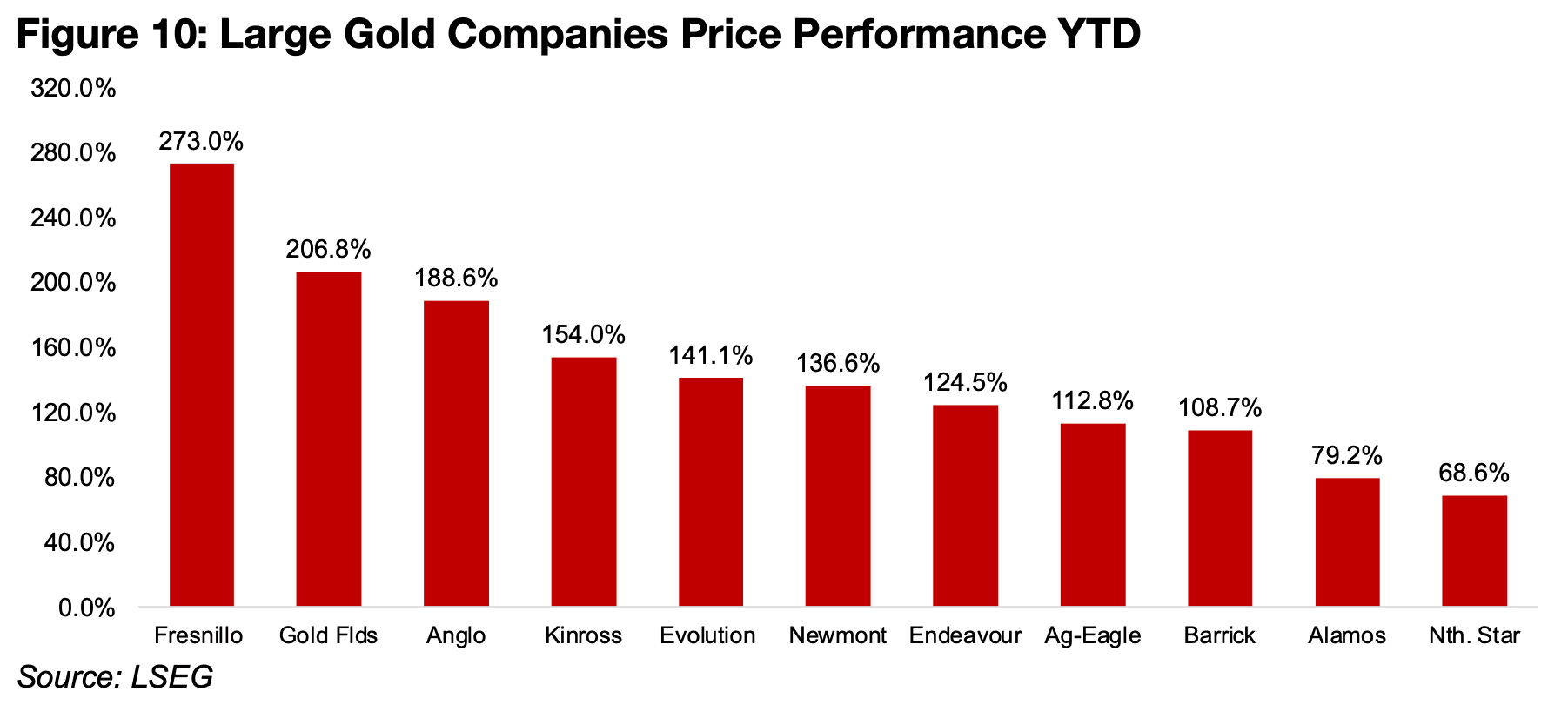

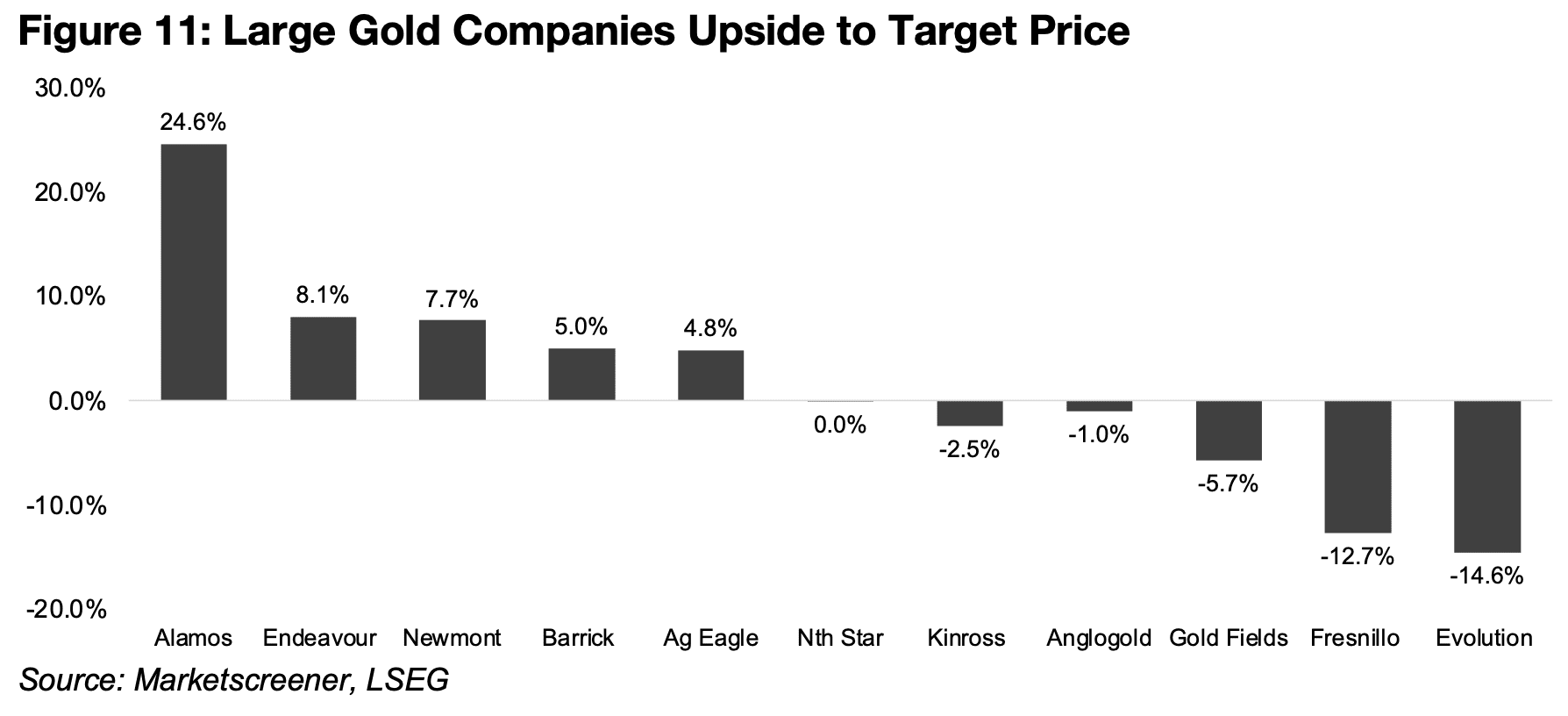

メジャー金鉱株の株価は年初来で69%から273%の上昇を記録しており、時価総額加重平均の上昇率はGDX ETFのパフォーマンスと高い相関を示している(図10)。しかし、これにより多くの企業が市場の目標株価水準に接近、あるいはすでに上回る水準まで上昇しており、現在明確に上値余地を残しているのはアラモス・ゴールド(Alamos Gold)のみである(図11)。

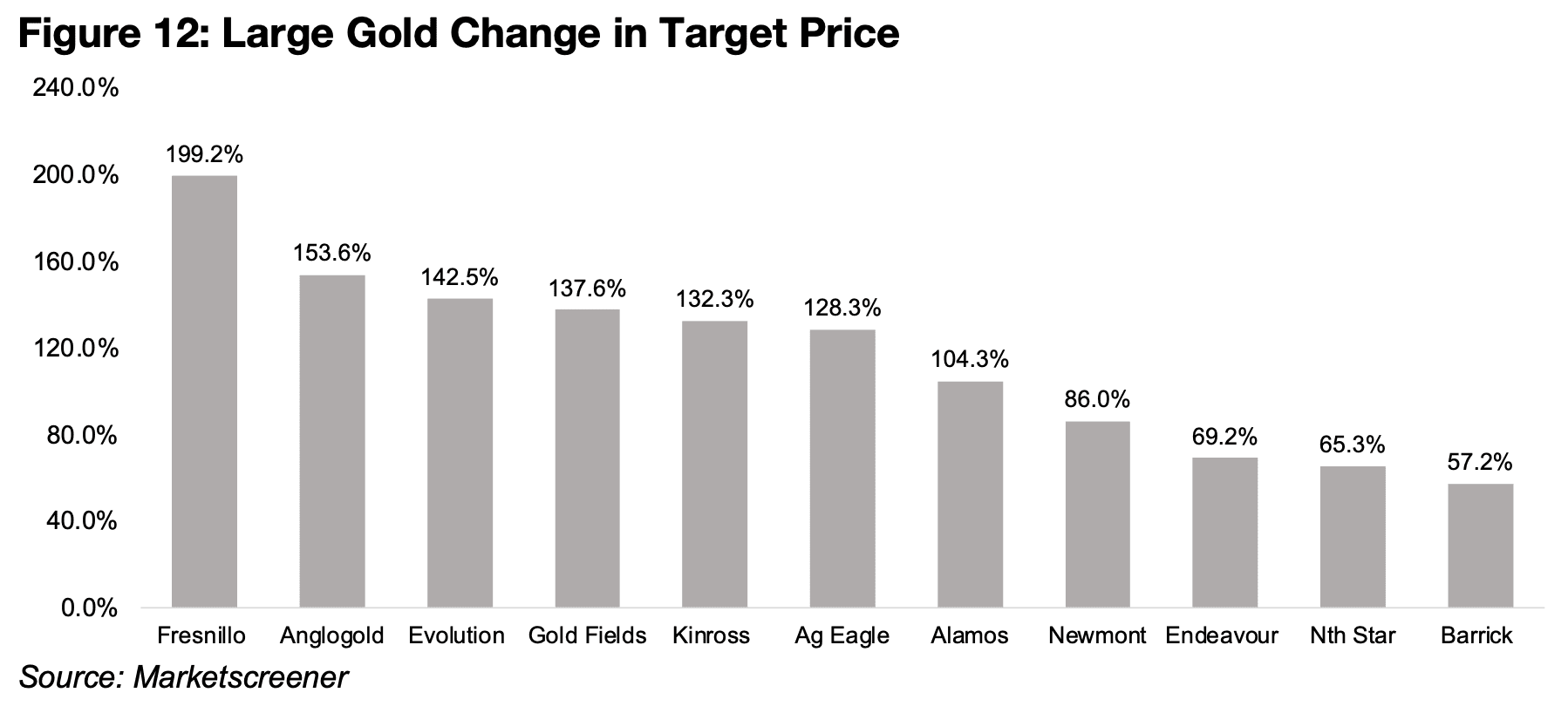

この状況は、市場が依然として金価格上昇分を十分に織り込んでいない可能性を示唆しており、さらなる上昇余地を残しているとも解釈できる。一方で、主要金鉱企業の目標株価自体がすでに大幅に引き上げられている点にも注意が必要だ。2025年入り以降だけでも、これらの目標株価は+57%から+200%の範囲で引き上げられており、その多くは直近数か月の動き**によるものである(図12)。

このことは、市場が金価格の上昇トレンドの持続性を認識し始めていることを示唆しており、少なくとも1オンス=3000米ドルを大きく上回る高値が定着する可能性を市場が受け入れつつあることを意味している。

図10:メジャー金鉱株の年初来株価パフォーマンス

図11:メジャー金鉱株の株価上昇余地と目標株価

図12:メジャー金鉱株の目標株価を大幅に変更

目標株価のさらなる大幅な上方修正には、金価格が4,000米ドルを上回る水準を一定期間維持することが条件となる可能性がある。

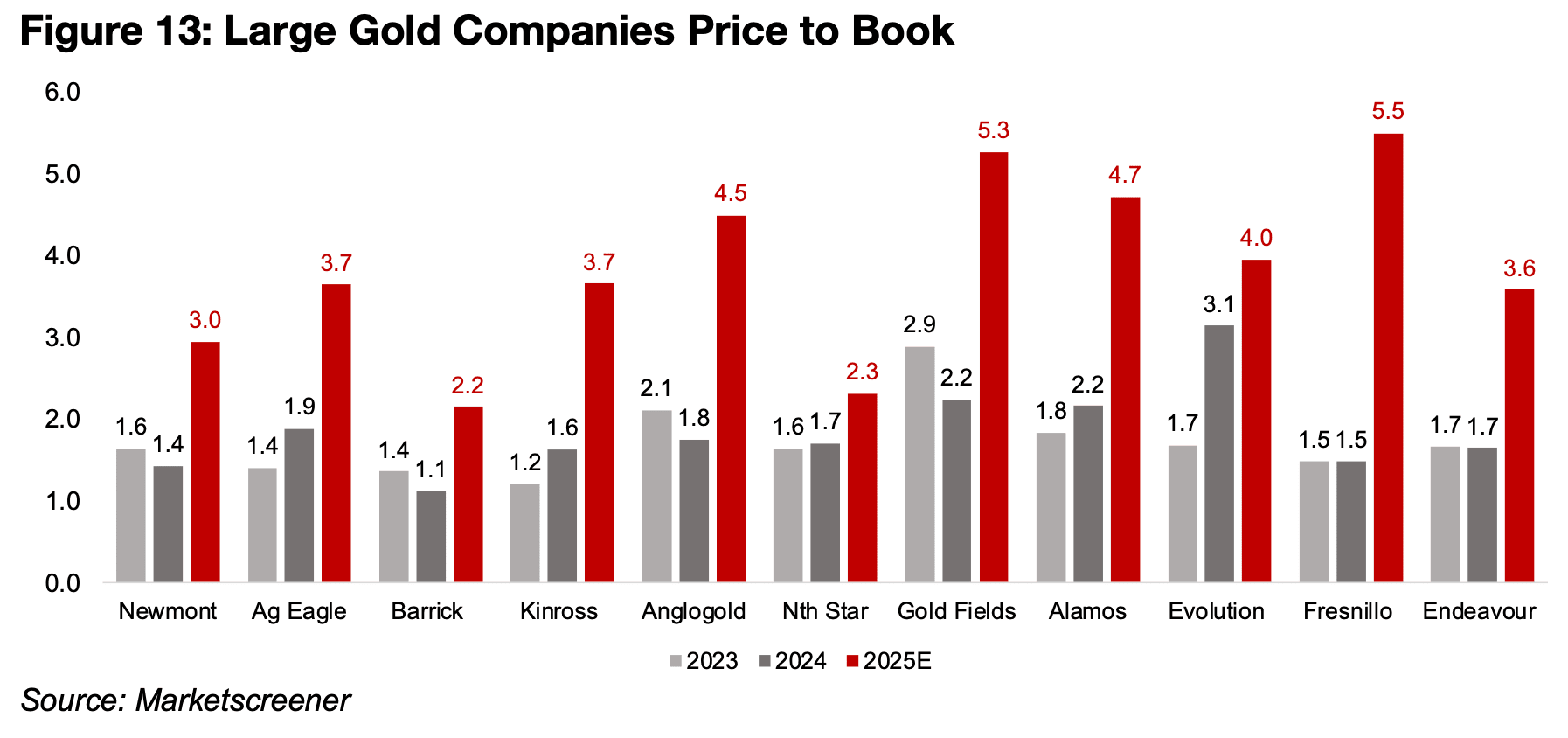

こうした高値の持続は、簿価の上方修正につながり、結果的に株価純資産倍率(PBR)の引き下げ要因にもなり得る。現在、多くの大手金鉱株ではPBRがすでに高水準に達しており、時価総額上位11社のうち5社が4.0〜5.0倍、2023年時点の1.5〜2.9倍から大きく上昇している。また、9社が3.0倍を超える水準にある(図13)。

市場の一部では、すでに2026年の金価格目標を5000米ドルとする強気な予測も出ており、来年の平均価格を4000米ドル前後と見込む機関も多い。このシナリオが実現すれば、金鉱株の目標株価が再び大幅に引き上げられる可能性がある。

ただし、金価格が3500米ドルを明確に上回る水準を維持できない場合、現在の高いPBR水準を踏まえると、市場はすでに多くの上昇要素を織り込み済みである点には注意が必要である。

図13:メジャー鉱山株の株価純資産倍率(PBR)

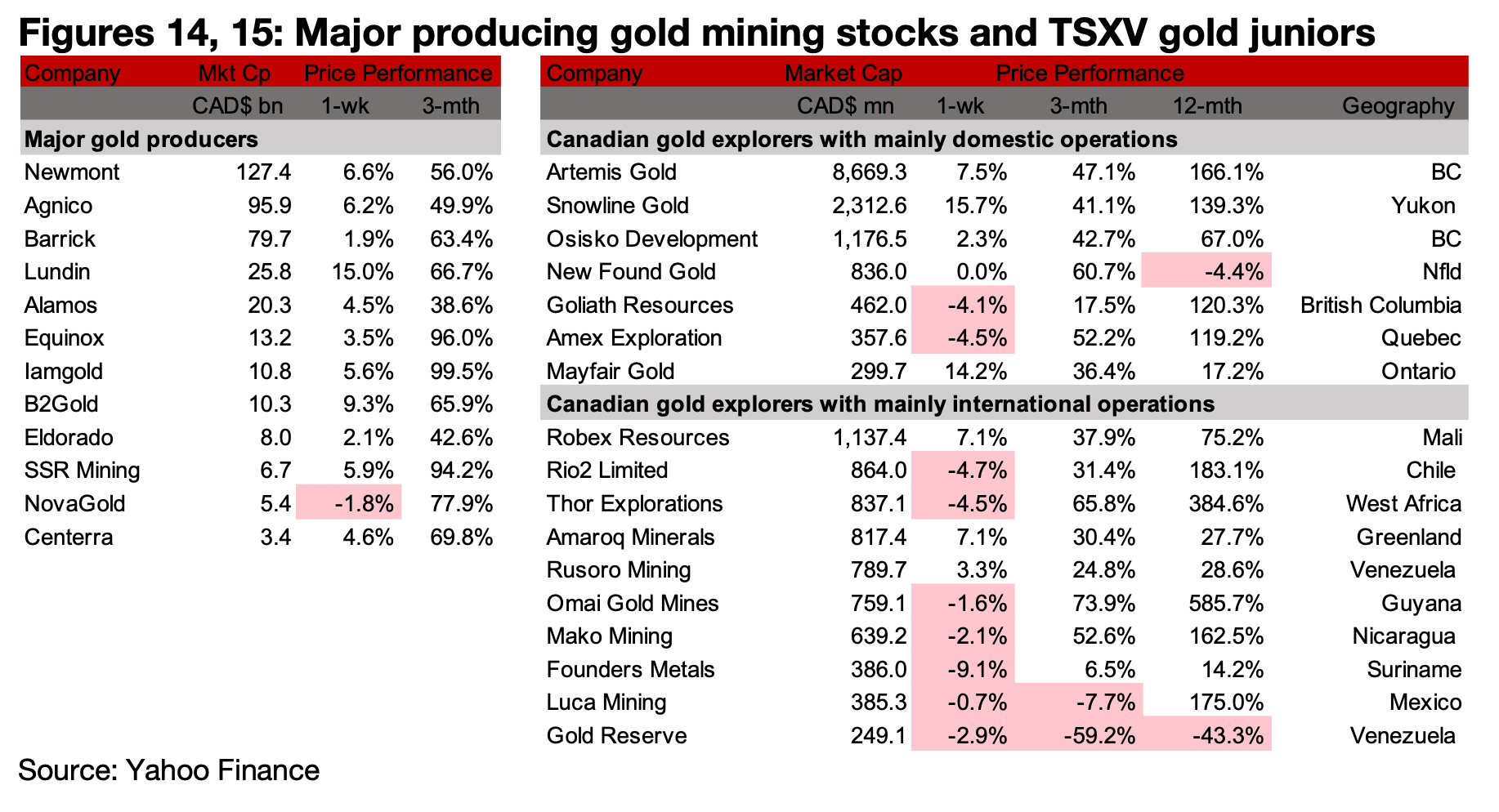

図14、15メジャー金鉱株とTSXVのジュニア金鉱株

メジャー金鉱株のほとんどが上昇する中で、TSXVに上場する金関連銘柄の動きは上昇と下落が入り混じった(図14・15)。

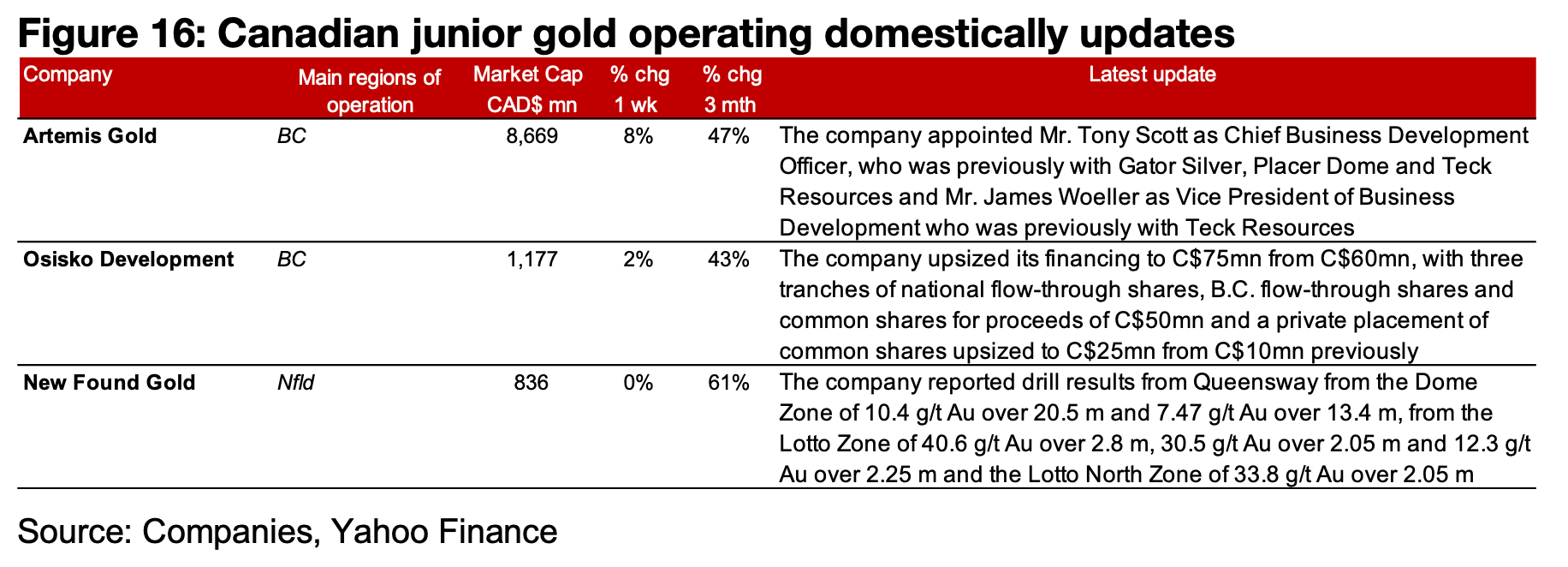

国内で操業するTSXV金企業では、アルテミス・ゴールド(Artemis Gold)が新たに事業開発担当役員を任命し、オシスコ・ディベロップメント(Osisko Development)は私募の増額を発表した。ニューファウンド・ゴールド(New Found Gold)は、主力のクイーンズウェイ・プロジェクトから新たな掘削結果を報告している(図16)。

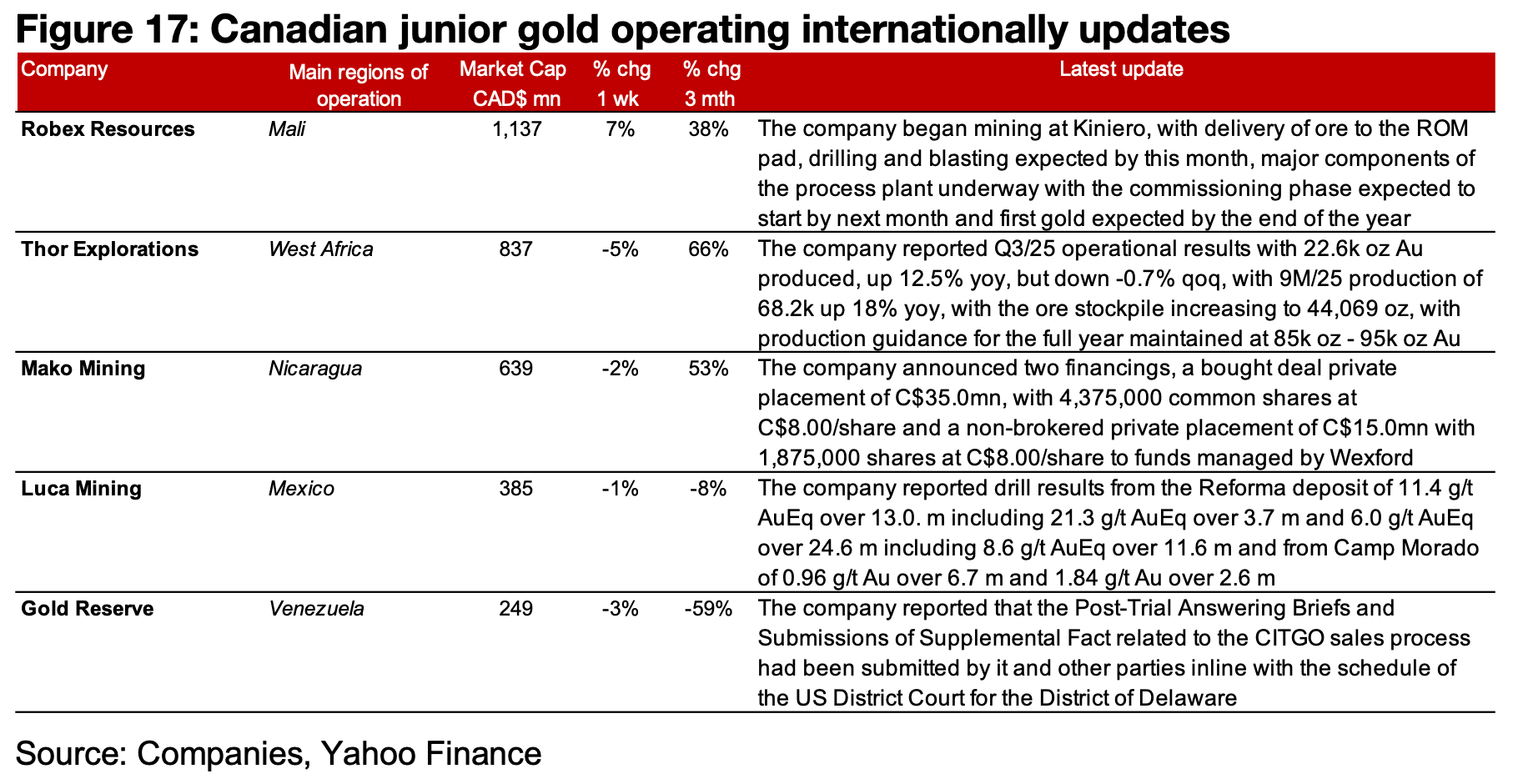

一方、海外で操業する企業では、ロベックス・リソース(Robex Resources)がマリ共和国のキニエロ鉱山で生産を開始し、ソー・エクスプロレーション(Thor Explorations)は2025年第3四半期の操業結果を発表した。さらに、マコ・マイニング(Mako Mining)が資金調達を実施し、ルカ・マイニング(Luca Mining )が掘削結果を公表。ゴールド・リザーブ(Gold Reserve)はCITGO売却プロセスに関する最新情報を提供した(図17)。

図16:カナダ国内におけるジュニア金鉱会社の最新情報

図17:カナダの海外展開ジュニア金鉱会社の最新動向

【免責事項】

本書は情報提供のみを目的としており、事業計画や投資における専門家による財務・法務アドバイスの代替として使用すべきではありません。

本書に含まれる予測が特定の結果や成果につながることを保証するものではなく、記事の内容に基づいて全体的または部分的に行われた投資判断やその他の行動について、当メディアは一切の責任を負いません。

Ben McGregor 氏は、CanadianMiningReport.com において「Weekly Roundup」を執筆している分析者であり、金属・鉱業セクターに関する鋭い視点で知られている。市場トレンドを見抜く能力に長け、複雑な市場の動きを TSXV(トロント・ベンチャー取引所)のジュニア鉱山企業を中心に、簡潔かつ分かりやすい洞察へと落とし込んでいる。

毎週のレポートでは、金・銅・ウランなど幅広いテーマを扱い、データに基づく分析と投資機会を見極める視点を組み合わせて、読者に価値ある情報を提供している。ダイナミックに変動するジュニア鉱山セクターにおいて、投資家にとって重要な情報源となっている人物である。